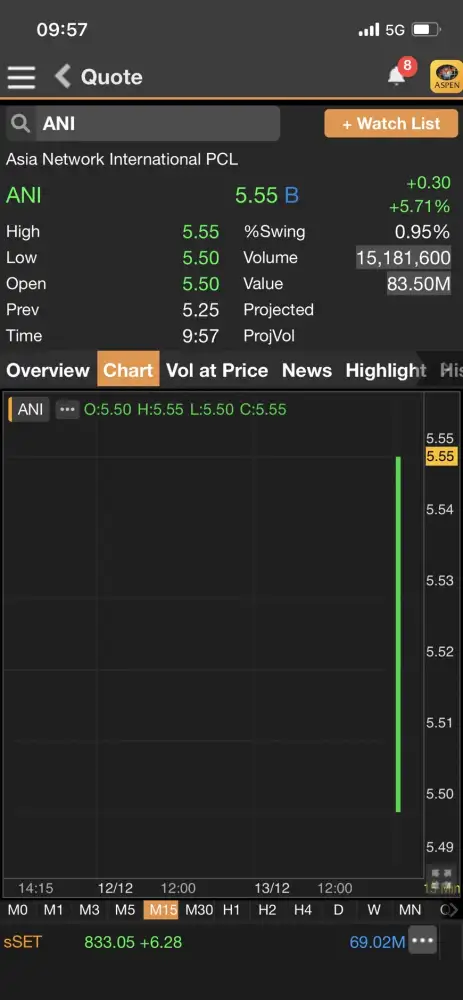

ANI เปิดเทรดวันแรกที่ 5.50 บาท เพิ่มขึ้น 0.25 บาท (+4.76%) จากราคา IPO 5.25 บาท

บล.โกลเบล็ก ระบุในบทวิเคราะห์ บมจ.เอเชีย เน็ตเวิร์ค อินเตอร์เนชั่นแนล (ANI) ให้ราคาเหมาะสม Consensus 7.14-9.41 บาท

ANI ประกอบธุรกิจตัวแทนขายระวางสินค้าสายการบิน (Cargo General Sales Agent (GSA) ให้แก่สายการบินกว่า 20 สายการบินใน 8 ประเทศและเขตบริหารพิเศษในภูมิภาคเอเชียตะวันออกครอบคลุมเส้นทางการบินซึ่งมีปลายทางกว่า 400 แห่งทั่วโลก บมจ.ทริพเพิล ไอ โลจิสติกส์ (III) มีสัดส่วนผู้ถือหุ้นใหญ่หลัง IPO 36.1% บริษัทมีส่วนแบ่งตลาดในธุรกิจ GSA ร้อยละ 23 บริษัทประกอบธุรกิจให้บริการต่อเนื่องในการให้บริการแก่ผู้ให้บริการภาคพื้นท่าอากาศยานของท่าอากาศยานชางงี (Changi Airport) ประเทศสิงคโปร์

รายได้หลักเกือบทั้งหมดมาจากธุรกิจบริหารจัดการและขายระวางสินค้าของสายการบิน ปี 65 มีรายได้รวม 7,718 ล้านบาท กาไรสุทธิ 816 ล้านบาท ปี 2563-2565 มีอัตราการเติบโตเฉลี่ย (CAGR) ของรายได้และกาไรสุทธิเท่ากับ 26.5% และ 21.9% ต่อปีตามลาดับ งวด 9M66 บริษัทมีรายได้จากการให้บริการรวม 4,017 ล้านบาท กาไรสุทธิ 670 ล้านบาท คิดเป็นอัตรากาไรสุทธิ 16.6%

ANI ขายหุ้น IPO จำนวน 554.7 ล้านหุ้น พาร์หุ้นละ 0.50 บาท มูลค่ารวมที่เสนอขาย 2,912 ล้านบาท ราคา IPO คิดเป็น Trailing P/E 11.19x เทียบกับกลุ่ม 52.97x, III 10.87x, WICE 10.98x, LEO 10.10x บริษัทจะนำเงินที่ได้จากการระดมทุนไปใช้ในการปรับโครงสร้างทางการเงินจากการเข้าซื้อธุรกิจ GSA ในสิงคโปร์และมาเลเซียที่ซื้อมาในช่วงปลายปี 2565 และใช้เป็นเงินทุนหมุนเวียน