ฉบับที่ 8/2566 วันที่ 30 มีนาคม 2566

ภาวะเศรษฐกิจการคลังประจำเดือนกุมภาพันธ์ 2566

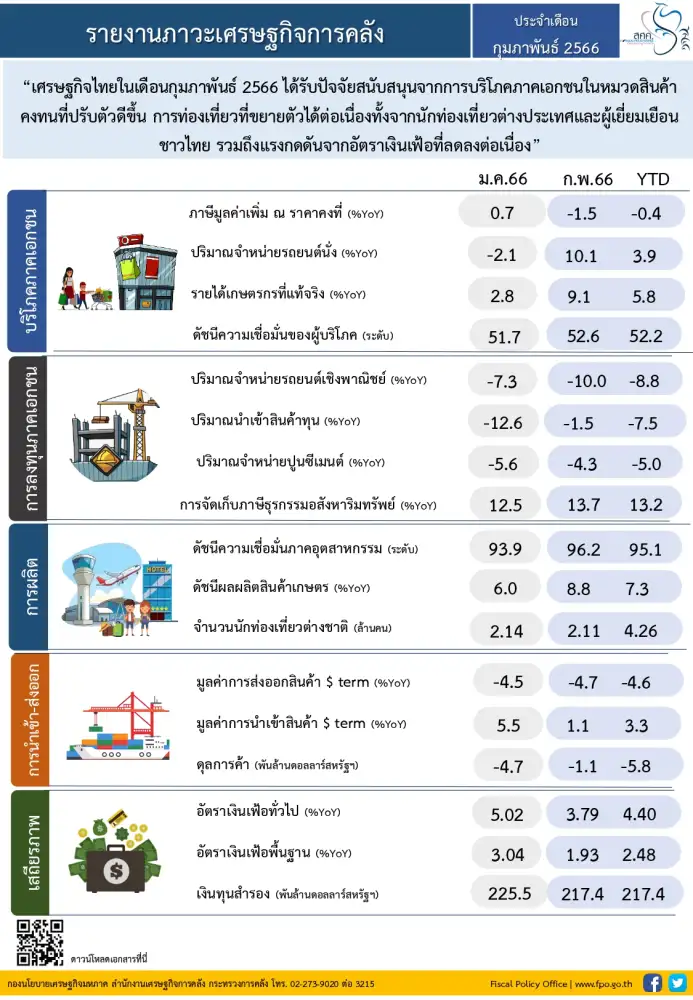

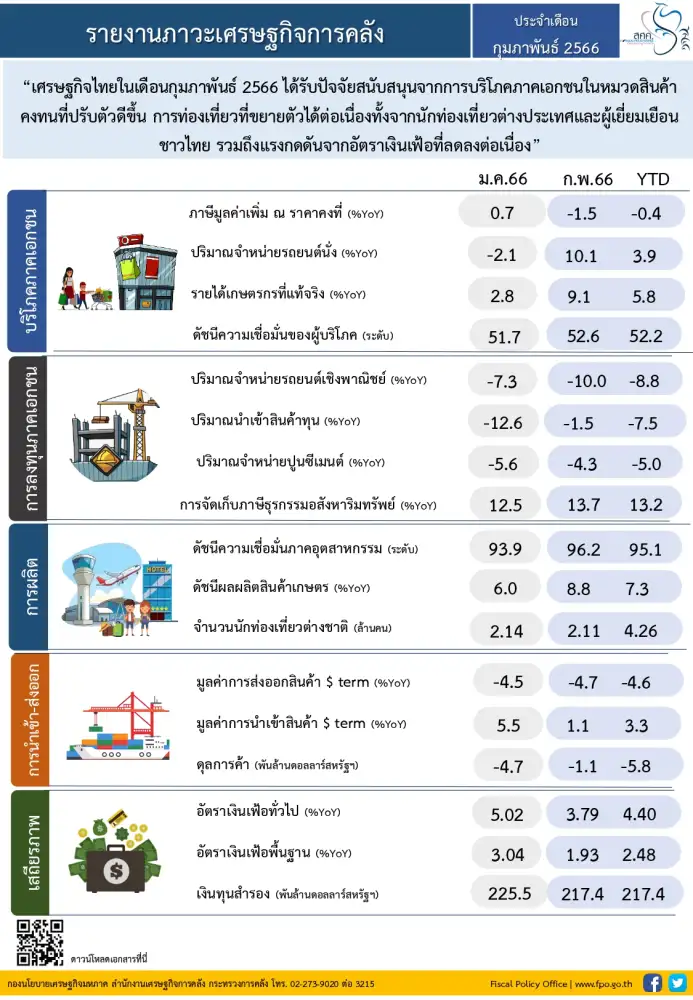

?เศรษฐกิจไทยในเดือนกุมภาพันธ์ 2566 ได้รับปัจจัยสนับสนุนจากการบริโภคภาคเอกชนในหมวดสินค้าคงทน

ที่ปรับตัวดีขึ้น การท่องเที่ยวที่ขยายตัวได้ต่อเนื่องทั้งจากนักท่องเที่ยวต่างประเทศและผู้เยี่ยมเยือนชาวไทย รวมถึง

แรงกดดันจากอัตราเงินเฟ้อที่ลดลงต่อเนื่อง?

นายพรชัย ฐีระเวช ผู้อำนวยการสำนักงานเศรษฐกิจการคลัง เปิดเผยภาวะเศรษฐกิจการคลังประจำเดือนกุมภาพันธ์ 2566 ว่า ?เศรษฐกิจไทยในเดือนกุมภาพันธ์ 2566 ได้รับปัจจัยสนับสนุนจากการบริโภคภาคเอกชนในหมวดสินค้าคงทนที่ปรับตัวดีขึ้น การท่องเที่ยวที่ขยายตัวได้ต่อเนื่องทั้งจากนักท่องเที่ยวต่างประเทศและผู้เยี่ยมเยือนชาวไทย รวมถึงแรงกดดันจากอัตราเงินเฟ้อที่ลดลงต่อเนื่อง? โดยมีรายละเอียดสรุปได้ ดังนี้

เครื่องชี้เศรษฐกิจด้านการบริโภคภาคเอกชน ปรับตัวดีขึ้นจากเดือนก่อนหน้า โดยการบริโภคในหมวดสินค้าคงทน สะท้อนจากปริมาณการจำหน่ายรถยนต์นั่งและปริมาณรถจักรยานยนต์จดทะเบียนใหม่ ในเดือนกุมภาพันธ์ 2566 เพิ่มขึ้นจากช่วงเดียวกันปีก่อนที่ร้อยละ 10.1 และ 9.8 ตามลำดับ และเพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 11.8 และ 4.0 ตามลำดับ ขณะที่รายได้เกษตรกรที่แท้จริง ในเดือนกุมภาพันธ์ 2566 ขยายตัวจากช่วงเดียวกันปีก่อนที่ร้อยละ 9.1 สำหรับดัชนีความเชื่อมั่นของผู้บริโภค ในเดือนกุมภาพันธ์ 2566 ปรับตัวเพิ่มขึ้นมาอยู่ที่ระดับ 52.6 จากระดับ 51.7 ในเดือนก่อน ซึ่งเป็น

การปรับตัวเพิ่มขึ้นต่อเนื่องเป็นเดือนที่ 9 และสูงสุดในรอบ 36 เดือน สะท้อนความเชื่อมั่นของผู้บริโภคต่อภาวะเศรษฐกิจที่ปรับตัวดีขึ้น เนื่องจากการท่องเที่ยวฟื้นตัวชัดเจนมากขึ้น รวมถึงความกังวลจากอัตราเงินเฟ้อมีแนวโน้มลดลงต่อเนื่อง อย่างไรก็ดี การจัดเก็บภาษีมูลค่าเพิ่ม ณ ระดับราคาคงที่ ในเดือนกุมภาพันธ์ 2566 ลดลงจากช่วงเดียวกันปีก่อนร้อยละ -1.5

เครื่องชี้เศรษฐกิจด้านการลงทุนภาคเอกชน ทรงตัวจากเดือนก่อนหน้า โดยการลงทุนภาคเอกชน

ในหมวดเครื่องมือเครื่องจักร สะท้อนจากปริมาณการจำหน่ายรถยนต์เชิงพาณิชย์ ในเดือนกุมภาพันธ์ 2566 ลดลงจากช่วงเดียวกันปีก่อนที่ร้อยละ -10.0 แต่เพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 1.0 สำหรับการลงทุน

ในหมวดการก่อสร้าง สะท้อนจากปริมาณการจำหน่ายปูนซีเมนต์ภายในประเทศ ในเดือนกุมภาพันธ์ 2566 ลดลงจากช่วงเดียวกันปีก่อน

ที่ร้อยละ -4.3 แต่เพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 0.2 ขณะที่ภาษีธุรกรรมอสังหาริมทรัพย์เพิ่มขึ้นจากช่วงเดียวกันปีก่อนร้อยละ 13.7 และเพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 5.4

มูลค่าการส่งออกสินค้าลดลงจากช่วงเดียวกันปีก่อน โดยมูลค่าการส่งออกสินค้ารวมในรูปเงินสกุลดอลลาร์สหรัฐ ในเดือนกุมภาพันธ์ 2566 อยู่ที่ 22,376.3 ล้านดอลลาร์สหรัฐ ลดลงจากช่วงเดียวกันปีก่อนที่ร้อยละ -4.7 และหากพิจารณาเฉพาะมูลค่าการส่งออกสินค้าที่ไม่รวมน้ำมันและสินค้าที่เกี่ยวเนื่อง ทองคำ และยุทธปัจจัย พบว่า ลดลงเพียงร้อยละ -0.05 ส่วนหนึ่งเป็นผลมาจากปัจจัยฐานสูงในช่วงเดียวกันปีก่อน ประกอบกับการชะลอตัวของเศรษฐกิจโลก ส่งผลให้สินค้าส่งออกในกลุ่มอิเล็กทรอนิกส์และเครื่องใช้ไฟฟ้าลดลง อย่างไรก็ดี สินค้าส่งออกที่ยังขยายตัว ได้แก่ ผลไม้สด แช่เย็น แช่แข็ง และแห้ง ไก่สด แช่เย็น แช่แข็ง และน้ำตาลทราย โดยขยายตัวร้อยละ 95.0 61.6 และ 21.4 ตามลำดับ รวมทั้งสินค้าอัญมณีและเครื่องประดับ (ไม่รวมทองคำ) รถจักรยานยนต์และส่วนประกอบ และรถยนต์ อุปกรณ์ และส่วนประกอบ ที่ขยายตัวร้อยละ 81.7 15.7 และ 3.6 ตามลำดับ ทั้งนี้

เมื่อพิจารณามูลค่าการส่งออกสินค้า โดยจำแนกเป็นรายตลาดคู่ค้าหลักของไทย พบว่า ส่วนใหญ่ปรับตัวลดลงตามอุปสงค์

ที่ชะลอตัวของประเทศคู่ค้า อย่างไรก็ดี ตลาดที่ยังคงขยายตัว ได้แก่ ตลาดฮ่องกง ตะวันออกกลาง และอินเดีย ที่ขยายตัวร้อยละ 28.6 23.8 และ 3.9 ตามลำดับ

เครื่องชี้เศรษฐกิจไทยด้านอุปทาน ปรับตัวดีขึ้นจากช่วงเดียวกันปีก่อน โดยภาคการเกษตร สะท้อนจากดัชนีผลผลิตสินค้าเกษตรกรรม ในเดือนกุมภาพันธ์ 2566 ขยายตัวจากช่วงเดียวกันปีก่อนที่ร้อยละ 8.8 และเพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 2.4 จากการเพิ่มขึ้นของผลผลิตสำคัญ อาทิ ข้าวเปลือก ข้าวโพด และปาล์มน้ำมัน เป็นต้น สำหรับภาคอุตสาหกรรม สะท้อนจากดัชนีผลผลิตอุตสาหกรรม ในเดือนกุมภาพันธ์ 2566 ลดลงจากช่วงเดียวกันปีก่อนที่ร้อยละ -2.7 แต่เพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 2.1 ขณะที่ดัชนีความเชื่อมั่นภาคอุตสาหกรรม ในเดือนกุมภาพันธ์ 2566 เพิ่มขึ้นมาอยู่ที่ระดับ 96.2 ซึ่งสูงสุดในรอบ 47 เดือน จากระดับ 93.9 ในเดือนก่อนหน้า ซึ่งเป็นการปรับตัวเพิ่มขึ้นในทุกองค์ประกอบของดัชนีฯ โดยมีปัจจัยสนับสนุนจากการฟื้นตัวของอุปสงค์ในประเทศ และการขยายตัวต่อเนื่องของการท่องเที่ยว อย่างไรก็ดี ยังมีปัจจัยกดดันจากอุปสงค์ของต่างประเทศที่ชะลอตัว สำหรับภาคบริการด้านการท่องเที่ยว ในเดือนกุมภาพันธ์ 2566 มีนักท่องเที่ยวชาวต่างชาติที่เดินทางเข้าประเทศไทยรวม จำนวน 2.11 ล้านคน คิดเป็นอัตราการขยายตัว

จากช่วงเดียวกันปีก่อนที่ร้อยละ 1,283.3 และเพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 16.5

โดยส่วนใหญ่เป็นนักท่องเที่ยวจากมาเลเซีย รัสเซีย อินเดีย เกาหลีใต้ จีน และอินเดีย ตามลำดับ เช่นเดียวกับการท่องเที่ยวภายในประเทศที่มีผู้เยี่ยมเยือนชาวไทย ในเดือนกุมภาพันธ์ 2566 จำนวน 20.1 ล้านคน คิดเป็นอัตราการขยายตัวจาก

ช่วงเดียวกันปีก่อนที่ร้อยละ 31.8 และเพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 8.9

เสถียรภาพเศรษฐกิจยังอยู่ในเกณฑ์ดี และแรงกดดันจากระดับราคาสินค้าลดลงต่อเนื่อง สะท้อนจากอัตราเงินเฟ้อทั่วไปในเดือนกุมภาพันธ์ 2566 อยู่ที่ร้อยละ 3.79 ขณะที่อัตราเงินเฟ้อพื้นฐานอยู่ที่ร้อยละ 1.93 ส่วนสัดส่วน

หนี้สาธารณะ ณ สิ้นเดือนมกราคม 2566 อยู่ที่ร้อยละ 61.3 ต่อ GDP ซึ่งยังอยู่ภายใต้กรอบวินัยการเงินการคลังที่ตั้งไว้ตามพระราชบัญญัติวินัยการเงินการคลังของรัฐ พ.ศ. 2561 และผู้ขอรับประโยชน์ทดแทนกรณีว่างงานรายใหม่ ในเดือนกุมภาพันธ์ 2566 อยู่ที่ร้อยละ 0.57 ของผู้ประกันตนตามมาตรา 33 ทั้งหมด สำหรับเสถียรภาพภายนอกยังอยู่ในระดับที่มั่นคง และสามารถรองรับความเสี่ยงจากความผันผวนของเศรษฐกิจโลกได้ สะท้อนจากทุนสำรองระหว่างประเทศ ณ สิ้นเดือนกุมภาพันธ์ 2566 อยู่ในระดับสูงที่ 217.4 พันล้านดอลลาร์สหรัฐ

?เศรษฐกิจไทยในเดือนกุมภาพันธ์ 2566 ได้รับปัจจัยสนับสนุนจากการบริโภคภาคเอกชนในหมวดสินค้าคงทน

ที่ปรับตัวดีขึ้น การท่องเที่ยวที่ขยายตัวได้ต่อเนื่องทั้งจากนักท่องเที่ยวต่างประเทศและผู้เยี่ยมเยือนชาวไทย รวมถึงแรงกดดัน

จากอัตราเงินเฟ้อที่ลดลงต่อเนื่อง?

1. เครื่องชี้เศรษฐกิจด้านการบริโภคภาคเอกชน ปรับตัวดีขึ้นจากเดือนก่อนหน้า โดยการบริโภคในหมวดสินค้าคงทน สะท้อนจากปริมาณการจำหน่ายรถยนต์นั่งและปริมาณรถจักรยานยนต์จดทะเบียนใหม่ ในเดือนกุมภาพันธ์ 2566 เพิ่มขึ้นจากช่วงเดียวกันปีก่อนที่ร้อยละ 10.1 และ 9.8 ตามลำดับ และเพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 11.8 และ 4.0 ตามลำดับ ขณะที่รายได้เกษตรกรที่แท้จริง ในเดือนกุมภาพันธ์ 2566 ขยายตัวจากช่วงเดียวกันปีก่อนที่ร้อยละ 9.1 สำหรับดัชนีความเชื่อมั่นของผู้บริโภค ในเดือนกุมภาพันธ์ 2566 ปรับตัวเพิ่มขึ้นมาอยู่ที่ระดับ 52.6 จากระดับ 51.7 ในเดือนก่อน

ซึ่งเป็นการปรับตัวเพิ่มขึ้นต่อเนื่องเป็นเดือนที่ 9 และสูงสุดในรอบ 36 เดือน สะท้อนความเชื่อมั่นของผู้บริโภคต่อภาวะเศรษฐกิจ

ที่ปรับตัวดีขึ้น เนื่องจากการท่องเที่ยวฟื้นตัวชัดเจนมากขึ้น รวมถึงความกังวลจากอัตราเงินเฟ้อมีแนวโน้มลดลงต่อเนื่อง อย่างไรก็ดี

การจัดเก็บภาษีมูลค่าเพิ่ม ณ ระดับราคาคงที่ ในเดือนกุมภาพันธ์ 2566 ลดลงจากช่วงเดียวกันปีก่อนร้อยละ -1.5

เครื่องชี้การบริโภคภาคเอกชน 2565 2565 2566

Q1 Q2 Q3 Q4 ม.ค. ก.พ. YTD

ภาษีมูลค่าเพิ่ม ณ ราคาคงที่

(%yoy) 6.4% 14.0% 7.1% 7.3% ?2.0% 0.7% -1.5% -0.4%

%qoq_SA / %mom_SA 1.0% 1.1% 1.3% -5.1% 0.9% -1.3%

ปริมาณจำหน่ายรถยนต์นั่ง 5.3% 16.0% 9.2% 16.2% -14.8% -2.1% 10.1% 3.9%

%qoq_SA / %mom_SA 14.9% -10.2% -2.3% -16.1% 21.5% 11.8%

ปริมาณรถจักรยานยนต์จดทะเบียนใหม่ (%YoY) 12.0% 3.2% 6.0% 38.5% 6.3% 10.1% 9.8% 10.0%

%qoq_SA / %mom_SA ?1.5% 6.3% 4.8% -3.2% 2.2% 4.0%

ปริมาณการนำเข้าสินค้าอุปโภคบริโภค (%YoY) -1.4% 5.6% 0.9% ?0.6% -10.6% -4.4% -1.9% -3.3%

%qoq_SA / %mom_SA -0.1% ?0.9% ?1.3% -8.3% 6.0% 2.3%

ดัชนีความเชื่อมั่นผู้บริโภค (ระดับ) 43.9 43.4 40.8 43.6 47.9 51.7 52.6 52.2

รายได้เกษตรกรที่แท้จริง (%YoY) 7.1% -0.7% 3.3% 11.6% 6.9% 2.8% 9.1% 5.8%

2. เครื่องชี้เศรษฐกิจด้านการลงทุนภาคเอกชน ทรงตัวจากเดือนก่อนหน้า โดยการลงทุนภาคเอกชน

ในหมวดเครื่องมือเครื่องจักร สะท้อนจากปริมาณการจำหน่ายรถยนต์เชิงพาณิชย์ ในเดือนกุมภาพันธ์ 2566 ลดลงจากช่วงเดียวกันปีก่อนที่ร้อยละ -10.0 แต่เพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 1.0 สำหรับการลงทุน

ในหมวดการก่อสร้าง สะท้อนจากปริมาณการจำหน่ายปูนซีเมนต์ภายในประเทศ ในเดือนกุมภาพันธ์ 2566 ลดลงจากช่วงเดียวกันปีก่อน

ที่ร้อยละ -4.3 แต่เพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 0.2 ขณะที่ภาษีธุรกรรมอสังหาริมทรัพย์เพิ่มขึ้นจากช่วงเดียวกันปีก่อนร้อยละ 13.7 และเพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 5.4

เครื่องชี้การลงทุนภาคเอกชน 2565 2565 2566

Q1 Q2 Q3 Q4 ม.ค. ก.พ. YTD

เครื่องชี้การลงทุนในเครื่องจักร

ปริมาณการนำเข้าสินค้าทุน

(%YoY) ?1.2% 8.1% 3.6% ?4.7% ?10.7% ?12.6% -1.5% ?7.5%

%qoq_SA / %mom_SA 2.7% 0.5% ?6.5% ?7.4% 2.3% 7.2%

ปริมาณจำหน่ายรถยนต์เชิงพาณิชย์ (%YoY) 15.2% 20.6% 9.7% 37.5% ?0.2% ?7.3% ?10.0% ?8.8%

%qoq_SA / %mom_SA 18.8% ?5.3% 1.3% ?12.5% 6.9% 1.0%

เครื่องชี้การลงทุนก่อสร้าง

ภาษีจากการทำธุรกรรมอสังหาริมทรัพย์ (%YoY) 13.4% ?1.8% 18.4% 21.9% 14.6% 12.5% 13.7% 13.2%

%qoq_SA / %mom_SA ?0.1% 20.1% ?6.7% 1.1% ?5.2% 5.4%

ปริมาณจำหน่ายปูนซีเมนต์

(%YoY) ?2.5% 0.0% ?7.8% 2.8% ?4.7% ?5.6% ?4.3% ?5.0%

%qoq_SA / %mom_SA 3.2% ?6.0% ?0.5% ?0.9% 0.5% 0.2%

ดัชนีราคาวัสดุก่อสร้าง (%YoY) 5.7% 7.2% 6.9% 5.6% 3.4% 3.5% 2.6% 3.0%

3. การใช้จ่ายงบประมาณ การเบิกจ่ายงบประมาณ ในเดือนกุมภาพันธ์ 2566 เบิกจ่ายได้รวมจำนวน 256.4 พันล้านบาท โดยเป็นการเบิกจ่ายจากงบประมาณปีปัจจุบันจำนวน 243.5 พันล้านบาท แบ่งเป็นการเบิกจ่ายรายจ่ายประจำ 208.7 พันล้านบาท และรายจ่ายลงทุน 34.7 พันล้านบาท และเป็นการเบิกจ่ายจากงบประมาณปีก่อน 12.8 พันล้านบาท ทำให้ในช่วง 5 เดือนแรกของปีงบประมาณ 2566 มีการเบิกจ่ายรวม 1,530.8 พันล้านบาท โดยเป็นการเบิกจ่ายจากงบประมาณปีปัจจุบันจำนวน 1,443.7 พันล้านบาท แบ่งเป็นรายจ่ายประจำ 1,258.4 พันล้านบาท รายจ่ายลงทุน 185.2 พันล้านบาท และการเบิกจ่ายจากงบประมาณปีก่อน 87.1 พันล้านบาท

เครื่องชี้

ภาคการคลัง FY2565 FY2565 FY2566

Q1 Q2 Q3 Q4 Q1 ม.ค. ก.พ. FYYTD

รายจ่ายปีปัจจุบัน 2,932.5 983.6 606.3 679.2 663.3 982.2 217.9 243.5 1,443.7

%YoY ?2.6 4.8 ?1.1 0.3 ?15.4 -0.1 19.3 38.2 9.6

รายจ่ายประจำ 2,516.5 886.6 515.2 570.8 543.8 858.7 190.9 208.7 1,258.4

%YoY ?2.6 2.4 ?2.1 3.2 ?14.9 -3.1 17.5 71.9 7.5

รายจ่ายลงทุน 415.9 97.0 91.0 108.4 119.5 123.4 26.9 34.7 185.2

%YoY ?2.9 32.8 5.0 ?12.3 ?17.5 27.3 33.1 16.7 25.9

รายจ่ายปีก่อน 213.6 75.5 57.6 31.8 48.7 58.9 15.3 12.8 87.1

%YoY 8.7 -5.3 6.4 18.7 36.1 -22.0 -17.1 -26.7 -21.9

รายจ่ายรวม 3,146.2 1,059.1 663.9 711.0 712.0 1,041.1 233.2 256.4 1,530.8

%YoY ?1.9 4.0 ?0.5 1.0 ?13.1 -1.7 15.9 51.9 7.1

4. มูลค่าการส่งออกสินค้าลดลงจากช่วงเดียวกันปีก่อน โดยมูลค่าการส่งออกสินค้ารวมในรูปเงินสกุลดอลลาร์สหรัฐ ในเดือนกุมภาพันธ์ 2566 อยู่ที่ 22,376.3 ล้านดอลลาร์สหรัฐ ลดลงจากช่วงเดียวกันปีก่อนที่ร้อยละ -4.7 และหากพิจารณาเฉพาะมูลค่าการส่งออกสินค้าที่ไม่รวมน้ำมันและสินค้าที่เกี่ยวเนื่อง ทองคำ และยุทธปัจจัย พบว่า ลดลงเพียงร้อยละ -0.05 ส่วนหนึ่งเป็นผลมาจากปัจจัยฐานสูงในช่วงเดียวกันปีก่อน ประกอบกับการชะลอตัวของเศรษฐกิจโลก ส่งผลให้สินค้าส่งออกในกลุ่มอิเล็กทรอนิกส์และเครื่องใช้ไฟฟ้าลดลง อย่างไรก็ดี สินค้าส่งออกที่ยังขยายตัว ได้แก่ ผลไม้สด แช่เย็น แช่แข็ง และแห้ง ไก่สด แช่เย็น แช่แข็ง และน้ำตาลทราย โดยขยายตัวร้อยละ 95.0 61.6 และ 21.4 ตามลำดับ รวมทั้งสินค้าอัญมณีและเครื่องประดับ (ไม่รวมทองคำ) รถจักรยานยนต์และส่วนประกอบ และรถยนต์ อุปกรณ์ และส่วนประกอบ ที่ขยายตัวร้อยละ 81.7 15.7 และ 3.6 ตามลำดับ ทั้งนี้

เมื่อพิจารณามูลค่าการส่งออกสินค้า โดยจำแนกเป็นรายตลาดคู่ค้าหลักของไทย พบว่า ส่วนใหญ่ปรับตัวลดลงตามอุปสงค์

ที่ชะลอตัวของประเทศคู่ค้า อย่างไรก็ดี ตลาดที่ยังคงขยายตัว ได้แก่ ตลาดฮ่องกง ตะวันออกกลาง และอินเดีย ที่ขยายตัวร้อยละ 28.6 23.8 และ 3.9 ตามลำดับ

ประเทศคู่ค้าหลัก

16 ประเทศ สัดส่วน 2565 2565 2566

2565 Q1 Q2 Q3 Q4 ม.ค. ก.พ. YTD

ส่งออกไปทั้งโลก 100.0% 5.5% 14.7% 10.7% 6.6% -8.5% -4.5% -4.7% -4.6%

สหรัฐฯ 16.6% 13.4% 23.10% 17.80% 15.90% -1.30% -4.7% -9.5% -7.2%

จีน 12.2% -7.7% 4.10% -1.90% -18.10% -13.40% -11.4% -7.9% -9.6%

ญี่ปุ่น 8.6% -1.3% 1.20% 0.90% -0.20% -7.10% -9.2% -2.5% -5.9%

สหภาพยุโรป (15) 8.4% 6.5% 6.90% 4.90% 17.00% -2.00% 2.6% -1.2% 0.6%

ทวีปออสเตรเลีย 4.7% 1.7% -2.40% -3.90% 18.10% -3.10% -7.2% -9.2% -8.2%

เวียดนาม 4.6% 5.5% -1.40% 1.20% 28.70% -1.20% -17.5% -12.0% -14.6%

มาเลเซีย 4.4% 5.1% 12.30% 7.40% 31.20% -21.50% -14.4% -7.9% -11.1%

ฮ่องกง 3.5% -13.0% 5.00% -7.20% -22.60% -24.70% -33.0% 28.5% 0.3%

สิงคโปร์ 3.6% 13.4% 56.30% 29.50% -2.20% -15.40% 27.3% -21.2% -1.0%

อินโดนีเซีย 3.6% 15.8% 38.00% 38.50% 10.80% -16.10% 3.8% -3.0% 0.1%

ตะวันออกกลาง 3.8% 22.8% 14.70% 28.80% 37.70% 13.00% 23.7% 23.7% 23.7%

อินเดีย 3.7% 22.6% 33.10% 60.30% 13.60% -6.10% 5.3% 3.9% 4.6%

ฟิลิปปินส์ 2.6% 4.4% 8.90% 23.80% 5.10% -15.50% 3.2% 12.4% 7.8%

แอฟริกา 2.3% -5.9% -1.60% 12.40% -6.30% -23.30% 14.7% 11.2% 12.8%

เกาหลีใต้ 2.2% 8.4% 23.20% 14.00% 7.80% -10.30% 0.6% -7.0% -3.4%

ไต้หวัน 1.6% 0.8% 9.70% 8.10% -2.60% -11.30% -7.2% -5.8% -6.5%

อาเซียน-9 25.0% 10.4% 16.80% 19.00% 19.20% -10.90% -3.5% -5.8% -4.7%

อาเซียน-5 14.2% 9.5% 27.00% 23.10% 11.90% -17.60% 2.3% -6.4% -2.4%

อินโดจีน-4 10.9% 11.5% 4.90% 14.10% 30.10% -0.90% -11.1% -4.9% -7.9%

5. เครื่องชี้เศรษฐกิจไทยด้านอุปทาน ปรับตัวดีขึ้นจากช่วงเดียวกันปีก่อน โดยภาคการเกษตร สะท้อนจาก

ดัชนีผลผลิตสินค้าเกษตรกรรม ในเดือนกุมภาพันธ์ 2566 ขยายตัวจากช่วงเดียวกันปีก่อนที่ร้อยละ 8.8 และเพิ่มขึ้นเมื่อเทียบกับ

เดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 2.4 จากการเพิ่มขึ้นของผลผลิตสำคัญ อาทิ ข้าวเปลือก ข้าวโพด และปาล์มน้ำมัน เป็นต้น สำหรับภาคอุตสาหกรรม สะท้อนจากดัชนีผลผลิตอุตสาหกรรม ในเดือนกุมภาพันธ์ 2566 ลดลงจากช่วงเดียวกันปีก่อน

ที่ร้อยละ -2.7 แต่เพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 2.1 ขณะที่ดัชนีความเชื่อมั่นภาคอุตสาหกรรม ในเดือนกุมภาพันธ์ 2566 เพิ่มขึ้นมาอยู่ที่ระดับ 96.2 ซึ่งสูงสุดในรอบ 47 เดือน จากระดับ 93.9 ในเดือนก่อนหน้า ซึ่งเป็นการปรับตัวเพิ่มขึ้นในทุกองค์ประกอบของดัชนีฯ โดยมีปัจจัยสนับสนุนจากการฟื้นตัวของอุปสงค์ในประเทศ และการขยายตัวต่อเนื่องของการท่องเที่ยว อย่างไรก็ดี ยังมีปัจจัยกดดันจากอุปสงค์ของต่างประเทศที่ชะลอตัว สำหรับภาคบริการด้านการท่องเที่ยว ในเดือนกุมภาพันธ์ 2566 มีนักท่องเที่ยวชาวต่างชาติที่เดินทางเข้าประเทศไทยรวม จำนวน 2.11 ล้านคน

คิดเป็นอัตราการขยายตัวจากช่วงเดียวกันปีก่อนที่ร้อยละ 1,283.3 และเพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 16.5 โดยส่วนใหญ่เป็นนักท่องเที่ยวจากมาเลเซีย รัสเซีย อินเดีย เกาหลีใต้ จีน และอินเดีย ตามลำดับ เช่นเดียวกับการท่องเที่ยวภายในประเทศที่มีผู้เยี่ยมเยือนชาวไทย ในเดือนกุมภาพันธ์ 2566 จำนวน 20.1 ล้านคน คิดเป็นอัตราการขยายตัวจากช่วงเดียวกันปีก่อนที่ร้อยละ 31.8 และเพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 8.9

เครื่องชี้เศรษฐกิจด้านอุปทาน 2565 2565 2566

Q1 Q2 Q3 Q4 ม.ค. ก.พ. YTD

ดัชนีผลผลิตสินค้าเกษตรกรรม (%YoY) 1.8% 3.1% 4.1% ?3.4% 3.0% 6.0% 8.8% 7.3%

%qoq_SA / %mom_SA 0.0% 2.0% ?2.5% 3.6% 1.9% 2.4%

ดัชนีผลผลิตอุตสาหกรรม

(%YoY) 0.4% 1.4% ?1.1% 7.7% ?6.0% ?4.8% ?2.7% ?3.8%

%qoq_SA / %mom_SA ?0.4% ?0.5% ?0.1% ?5.1% 1.1% 2.1%

อัตราการใช้กำลังการผลิต (%) 62.8% 66.8% 61.2% 62.8% 60.3% 62.2% 61.9% 62.0%

ดัชนีความเชื่อมั่นภาคอุตสาหกรรม (ระดับ) 89.3 88.0 85.6 90.4 93.1 93.9 96.2 95.1

นักท่องเที่ยวต่างชาติ (%YoY) 2,506.6% 2,366.0% 7,704.0% 7,847.7% 1,497.8% 1,502.8% 1,283.3% 1,385.8%

%qoq_SA / %mom_SA 72.0% 323.6% 101.5% 6.2% 18.9% 16.5%

จำนวนผู้เยี่ยมเยือนชาวไทย

(%YoY) 181.7% 72.2% 400.4% 1,169.3% 83.4% 46.2% 31.8% 38.9%

%qoq_SA / %mom_SA 75.3% 64.4% -3.0% -34.0% 17.4% 8.9%

6. เสถียรภาพเศรษฐกิจยังอยู่ในเกณฑ์ดี และแรงกดดันจากระดับราคาสินค้าลดลงต่อเนื่อง สะท้อนจากอัตราเงินเฟ้อทั่วไปในเดือนกุมภาพันธ์ 2566 อยู่ที่ร้อยละ 3.79 ขณะที่อัตราเงินเฟ้อพื้นฐานอยู่ที่ร้อยละ 1.93 ส่วนสัดส่วน

หนี้สาธารณะ ณ สิ้นเดือนมกราคม 2566 อยู่ที่ร้อยละ 61.3 ต่อ GDP ซึ่งยังอยู่ภายใต้กรอบวินัยการเงินการคลังที่ตั้งไว้ตามพระราชบัญญัติวินัยการเงินการคลังของรัฐ พ.ศ. 2561 และผู้ขอรับประโยชน์ทดแทนกรณีว่างงานรายใหม่ ในเดือนกุมภาพันธ์ 2566 อยู่ที่ร้อยละ 0.57 ของผู้ประกันตนตามมาตรา 33 ทั้งหมด สำหรับเสถียรภาพภายนอกยังอยู่ในระดับที่มั่นคง และสามารถรองรับความเสี่ยงจากความผันผวนของเศรษฐกิจโลกได้ สะท้อนจากทุนสำรองระหว่างประเทศ ณ สิ้นเดือนกุมภาพันธ์ 2566 อยู่ในระดับสูงที่ 217.4 พันล้านดอลลาร์สหรัฐ

เครื่องชี้ด้านเสถียรภาพเศรษฐกิจ 2565 2565 2566

Q1 Q2 Q3 Q4 ม.ค. ก.พ. YTD

ภายในประเทศ

อัตราการว่างงาน (%) 1.3% 1.5% 1.4% 1.2% 1.2% 1.2% 0.9% 1.1%

ผู้รับประโยชน์ทดแทนกรณีว่างงานรายใหม่

(%ต่อจำนวนผู้ประกันตน ม.33) 0.57% 0.61% 0.52% 0.62% 0.52% 0.55% 0.57% 0.56%

อัตราเงินเฟ้อทั่วไป (%YoY) 6.08% 4.75% 6.46% 7.28% 5.81% 5.02% 3.79% 4.40%

อัตราเงินเฟ้อพื้นฐาน (%YoY) 2.51% 1.43% 2.27% 3.08% 3.20% 3.04% 1.93% 2.48%

หนี้สาธารณะต่อ GDP(%) 61.0% 60.6% 61.0% 60.5% 61.0% 61.3% n.a. 61.3%

ภายนอกประเทศ

ดุลบัญชีเดินสะพัด (พันล้านดอลลาร์สหรัฐ) -16.9 ?2.4 ?8.0 -7.7 1.2 -2.0 n.a. -2.0

ทุนสำรองทางการ (พันล้านดอลลาร์สหรัฐ) 216.6 242.4 222.3 199.4 216.6 225.5 217.4 217.4

ฐานะสุทธิ Forward (พันล้านดอลลาร์สหรัฐ) 29.2 30.5 28.7 28.7 29.2 26.4 27.2 27.2

ตารางที่ 1 เครื่องชี้ภาวะเศรษฐกิจ (Economic Indicators) ในเดือนกุมภาพันธ์ 2566

เครื่องชี้ภาวะเศรษฐกิจ

รายเดือน 2565 2565 2566

Q1 Q2 Q3 Q4 ม.ค. ก.พ. YTD

ภาวะเศรษฐกิจภายนอก

ราคาน้ำมันดิบ Dubai (ดอลลาร์สหรัฐ/บาร์เรล) /7 96.04 95.4 107.84 96.1 84.83 80.85 81.74 81.30

อัตราดอกเบี้ย Federal Fund (%)/7 4.25-4.50 0.25?0.50 1.50?1.75 3.00?3.25 4.25-4.50 4.25-4.50 4.50?4.75 4.50?4.75

ด้านอุปสงค์

การบริโภคภาคเอกชน

ภาษีมูลค่าเพิ่ม ณ ระดับราคาคงที่ (%YoY)/1 6.4 14.0 7.1 7.3 -2.0 0.7 ?1.5 ?0.4

ปริมาณจำหน่ายรถยนต์นั่ง (%YoY)/13 5.3 16.0 9.2 16.2 ?14.8 -2.1 10.1 3.9

ปริมาณรถจักรยานยนต์จดทะเบียนใหม่ (%YoY)/12 12.0 3.2 6.0 38.5 6.3 10.1 9.8 10.0

ปริมาณการนำเข้าสินค้าอุปโภคในรูปดอลลาร์สหรัฐ (%YoY) /14 ?1.4 5.6 0.9 ?0.6 ?10.6 -4.4 -1.9 -3.3

ดัชนีความเชื่อมั่นผู้บริโภคต่อเศรษฐกิจโดยรวม (ระดับ) /5 43.9 43.4 40.8 43.6 47.9 51.7 52.6 52.2

การลงทุนภาคเอกชน

ปริมาณการนำเข้าสินค้าทุนในรูปดอลลาร์สหรัฐ (%YoY)/14 -1.2 8.1 3.6 ?4.7 -10.7 -12.6 -1.5 -7.5

ปริมาณจำหน่ายรถยนต์เชิงพาณิชย์ (%YoY)/13 15.2 20.6 9.7 37.5 -0.2 -7.3 -10.0 -8.8

ภาษีจากการทำธุรกรรมอสังหาริมทรัพย์รวม (%YoY) /1 13.4 ?1.8 18.4 21.9 14.6 12.5 13.7 13.2

ปริมาณจำหน่ายปูนซีเมนต์ (%YoY) /14 -2.5 0 ?7.8 2.8 -4.7 -5.6 -4.3 -5.0

ดัชนีราคาวัสดุก่อสร้าง (%YoY) /4 5.8 7.2 6.9 5.6 3.4 3.5 2.6 3.0

การค้าระหว่างประเทศ

มูลค่าการส่งออก (พันล้านดอลลาร์สหรัฐ); ระบบศุลกากร/4 287.1 73.6 75.5 72.2 65.8 20.3 22.4 42.6

(%YoY) /4 5.5 14.7 10.7 6.6 ?8.5 ?4.5 ?4.7 ?4.6

ราคาสินค้าส่งออก (%YoY) /4 4.2 3.9 5.1 4.4 3.1 3.0 2.1 2.6

ปริมาณการส่งออก (%YoY)/14 1.3 10.3 5.3 2 -11.3 ?7.3 ?6.7 ?7.0

มูลค่าการนำเข้า (พันล้านดอลลาร์สหรัฐ) ระบบศุลกากร/4 303.2 73.7 79.8 80.9 68.8 24.9 23.5 48.4

(%YoY) /4 13.6 17 21.8 20.2 ?3.3 5.5 1.1 3.3

ราคาสินค้านำเข้า (%YoY) /4 11.1 12.6 14.1 11.2 6.7 5.4 2.6 4.0

ปริมาณการนำเข้า (%YoY)/14 2.2 3.9 6.7 8.1 ?9.3 0.1 ?1.4 ?0.7

ดุลการค้า (พันล้านดอลลาร์สหรัฐ);ระบบศุลกากร/4 -16.1 ?0.1 ?4.3 -8.7 -3.0 ?4.7 ?1.1 ?5.8

ด้านอุปทาน

ภาคการเกษตร

ดัชนีผลผลิตสินค้าเกษตร (%YoY) /6 1.8 3.1 4.1 ?3.4 3.0 6.0 8.8 7.3

ดัชนีราคาสินค้าเกษตร (%YoY) /6 11.6 4.5 10.1 20.1 12.9 1.5 4.2 2.8

รายได้เกษตรกรที่แท้จริง (%YoY) /14 7.1 -0.7 3.3 11.6 6.9 2.8 9.1 5.8

การจ้างงานภาคเกษตร (%YoY) /3 ?0.6 3.4 ?0.4 ?1.9 ?2.9 ?0.8 3.1 1.1

ภาคอุตสาหกรรม

ดัชนีผลผลิตอุตสาหกรรม (%YoY) /9 0.4 1.4 ?1.1 7.7 ?6.0 ?4.8 ?2.7 ?3.8

มูลค่าการนำเข้าวัตถุดิบในรูปดอลลาร์สหรัฐ (%YoY)/4 8.3 7.3 16.2 16.6 ?6.8 ?7.4 -10.5 ?8.9

ปริมาณการนำเข้าวัตถุดิบในรูปดอลลาร์สหรัฐ (%YoY) /14 3.2 0.2 9.3 12.1 ?9.0 ?10.6 -12.8 ?11.6

อัตราการใช้กำลังการผลิต (%) /9 62.8 66.8 61.2 62.8 60.3 62.2 61.9 62.0

การจ้างงานภาคอุตสาหกรรม (%YoY) /3 4.9 1.8 3.9 6.4 7.9 3.1 0.3 1.6

ดัชนีความเชื่อมั่นภาคอุตสาหกรรม (ระดับ)/8 89.3 88.0 85.6 90.4 93.1 93.9 96.2 95.1

ภาคบริการ

จำนวนนักท่องเที่ยวต่างประเทศ(ล้านคน)/10 11.15 0.50 1.58 3.61 5.46 2.14 2.11 4.26

(%YoY) /14 2,506.6 2,366.0 7,704.0 7,847.7 1,497.8 1,502.8 1,283.3 1,385.8

จำนวนผู้เยี่ยมเยือนชาวไทย (%YoY)/10 181.7% 72.2% 400.4% 1,169.3% 83.4% 46.2% 31.8% 38.9%

การจ้างงานภาคบริการ (%YoY) /3 6.8 4.0 5.6 9.5 8.4 2.5 4.4 3.4

เครื่องชี้ภาวะเศรษฐกิจ 2565 2565 2566

รายเดือน Q1 Q2 Q3 Q4 ม.ค. ก.พ. YTD

เสถียรภาพทางเศรษฐกิจต่างประเทศ

อัตราแลกเปลี่ยนเฉลี่ย (บาท/ดอลลาร์สหรัฐ)/2 35.0 33.1 34.4 36.4 36.2 32.8 34.0 33.4

ดุลบัญชีเดินสะพัด (พันล้านดอลลาร์สหรัฐ)/2 -16.9 ?2.4 ?8.0 -7.7 1.2 -2.0 n.a. ?2.0

ทุนสำรองทางการ (พันล้านดอลลาร์สหรัฐ)/2 216.6 242.4 222.3 199.4 216.6 225.5 217.4 217.4

ฐานะซื้อเงินตราต่างประเทศล่วงหน้าสุทธิ (พันล้านดอลลาร์สหรัฐ)/2 29.2 30.5 28.7 28.7 29.2 26.4 27.2 27.2

เสถียรภาพทางเศรษฐกิจในประเทศ

อัตราการว่างงาน (%) /3 1.3 1.5 1.4 1.2 1.2 1.2 0.9 1.1

ผู้รับประโยชน์ทดแทนกรณีว่างงานรายใหม่ (%ต่อจำนวนผู้ประกันตน ม. 33) 0.57 0.61 0.52 0.62 0.52 0.55 0.57 0.56

ดัชนีราคาผู้ผลิต (%YoY) /4 10.4 9.8 13.3 11.1 7.3 2.4 1.6 2.0

อัตราเงินเฟ้อทั่วไป (%YoY) /4 6.08 4.74 6.46 7.29 5.81 5.02 3.79 4.40

อัตราเงินเฟ้อพื้นฐาน (%YoY) /4 2.50 1.44 2.26 3.08 3.21 3.04 1.93 2.48

หนี้สาธารณะต่อ GDP(%) /1 61.0 60.6 61.0 60.5 61.0 61.3 n.a. 61.3

ภาคการคลัง (ปีงบประมาณ)/1 FY2565 FY2565 FY2565 FY2565 FY2565 FY2566 FY2566 FY2566 FYTD/2566

Q1 Q2 Q3 Q4 Q1/66 ม.ค. 66 ก.พ. 66

รายจ่ายปีปัจจุบัน (พันล้านบาท)/1 2,932.5 983.6 606.3 679.2 663.3 982.2 217.9 243.5 1,443.7

(%YoY) /1 ?2.6 4.8 ?1.1 0.3 ?15.4 -0.1 19.3 38.2 9.6

รายจ่ายประจำ (พันล้านบาท)/1 2,516.5 886.6 515.2 570.8 543.8 858.7 190.9 208.7 1,258.4

(%YoY) /1 ?2.6 2.4 ?2.1 3.2 ?14.9 -3.1 17.5 71.9 7.5

รายจ่ายลงทุน (พันล้านบาท)/1 415.9 97.0 91.0 108.4 119.5 123.4 26.9 34.7 185.2

(%YoY) /1 ?2.9 32.8 5.0 ?12.3 ?17.5 27.3 33.1 16.7 25.9

รายจ่ายปีก่อน (พันล้านบาท)/1 213.6 75.5 57.6 31.8 48.7 58.9 15.3 12.8 87.1

(%YoY) /1 8.7 -5.3 6.4 18.7 36.1 -22.0 -17.1 -26.7 -21.9

รายจ่ายรวม (พันล้านบาท)/1 3,146.2 1,059.1 663.9 711.0 712.0 1,041.1 233.2 256.4 1,530.8

(%YoY) /1 ?1.9 4.0 ?0.5 1.0 ?13.1 -1.7 15.9 51.9 7.1

ที่มา: 1/กระทรวงการคลัง 2/ธนาคารแห่งประเทศไทย 3/สำนักงานสถิติแห่งชาติ 4/กระทรวงพาณิชย์ 5/มหาวิทยาลัยหอการค้าไทย 6/สำนักงานเศรษฐกิจการเกษตร 7/Reuters

8/สภาอุตสาหกรรมแห่งประเทศไทย 9/สำนักงานเศรษฐกิจอุตสาหกรรม 10/กระทรวงการท่องเที่ยวและกีฬา 11/ กรมจัดเก็บประกอบด้วยกรมสรรพากร กรมสรรพสามิต

และกรมศุลกากร 12/กรมการขนส่งทางบก 13/บริษัท โตโยต้า มอเตอร์ ประเทศไทย จำกัด 14/คำนวณโดยสำนักงานเศรษฐกิจการคลัง

ที่มา: กระทรวงการคลัง

ฉบับที่ 8/2566 วันที่ 30 มีนาคม 2566

ภาวะเศรษฐกิจการคลังประจำเดือนกุมภาพันธ์ 2566

?เศรษฐกิจไทยในเดือนกุมภาพันธ์ 2566 ได้รับปัจจัยสนับสนุนจากการบริโภคภาคเอกชนในหมวดสินค้าคงทน

ที่ปรับตัวดีขึ้น การท่องเที่ยวที่ขยายตัวได้ต่อเนื่องทั้งจากนักท่องเที่ยวต่างประเทศและผู้เยี่ยมเยือนชาวไทย รวมถึง

แรงกดดันจากอัตราเงินเฟ้อที่ลดลงต่อเนื่อง?

นายพรชัย ฐีระเวช ผู้อำนวยการสำนักงานเศรษฐกิจการคลัง เปิดเผยภาวะเศรษฐกิจการคลังประจำเดือนกุมภาพันธ์ 2566 ว่า ?เศรษฐกิจไทยในเดือนกุมภาพันธ์ 2566 ได้รับปัจจัยสนับสนุนจากการบริโภคภาคเอกชนในหมวดสินค้าคงทนที่ปรับตัวดีขึ้น การท่องเที่ยวที่ขยายตัวได้ต่อเนื่องทั้งจากนักท่องเที่ยวต่างประเทศและผู้เยี่ยมเยือนชาวไทย รวมถึงแรงกดดันจากอัตราเงินเฟ้อที่ลดลงต่อเนื่อง? โดยมีรายละเอียดสรุปได้ ดังนี้

เครื่องชี้เศรษฐกิจด้านการบริโภคภาคเอกชน ปรับตัวดีขึ้นจากเดือนก่อนหน้า โดยการบริโภคในหมวดสินค้าคงทน สะท้อนจากปริมาณการจำหน่ายรถยนต์นั่งและปริมาณรถจักรยานยนต์จดทะเบียนใหม่ ในเดือนกุมภาพันธ์ 2566 เพิ่มขึ้นจากช่วงเดียวกันปีก่อนที่ร้อยละ 10.1 และ 9.8 ตามลำดับ และเพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 11.8 และ 4.0 ตามลำดับ ขณะที่รายได้เกษตรกรที่แท้จริง ในเดือนกุมภาพันธ์ 2566 ขยายตัวจากช่วงเดียวกันปีก่อนที่ร้อยละ 9.1 สำหรับดัชนีความเชื่อมั่นของผู้บริโภค ในเดือนกุมภาพันธ์ 2566 ปรับตัวเพิ่มขึ้นมาอยู่ที่ระดับ 52.6 จากระดับ 51.7 ในเดือนก่อน ซึ่งเป็น

การปรับตัวเพิ่มขึ้นต่อเนื่องเป็นเดือนที่ 9 และสูงสุดในรอบ 36 เดือน สะท้อนความเชื่อมั่นของผู้บริโภคต่อภาวะเศรษฐกิจที่ปรับตัวดีขึ้น เนื่องจากการท่องเที่ยวฟื้นตัวชัดเจนมากขึ้น รวมถึงความกังวลจากอัตราเงินเฟ้อมีแนวโน้มลดลงต่อเนื่อง อย่างไรก็ดี การจัดเก็บภาษีมูลค่าเพิ่ม ณ ระดับราคาคงที่ ในเดือนกุมภาพันธ์ 2566 ลดลงจากช่วงเดียวกันปีก่อนร้อยละ -1.5

เครื่องชี้เศรษฐกิจด้านการลงทุนภาคเอกชน ทรงตัวจากเดือนก่อนหน้า โดยการลงทุนภาคเอกชน

ในหมวดเครื่องมือเครื่องจักร สะท้อนจากปริมาณการจำหน่ายรถยนต์เชิงพาณิชย์ ในเดือนกุมภาพันธ์ 2566 ลดลงจากช่วงเดียวกันปีก่อนที่ร้อยละ -10.0 แต่เพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 1.0 สำหรับการลงทุน

ในหมวดการก่อสร้าง สะท้อนจากปริมาณการจำหน่ายปูนซีเมนต์ภายในประเทศ ในเดือนกุมภาพันธ์ 2566 ลดลงจากช่วงเดียวกันปีก่อน

ที่ร้อยละ -4.3 แต่เพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 0.2 ขณะที่ภาษีธุรกรรมอสังหาริมทรัพย์เพิ่มขึ้นจากช่วงเดียวกันปีก่อนร้อยละ 13.7 และเพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 5.4

มูลค่าการส่งออกสินค้าลดลงจากช่วงเดียวกันปีก่อน โดยมูลค่าการส่งออกสินค้ารวมในรูปเงินสกุลดอลลาร์สหรัฐ ในเดือนกุมภาพันธ์ 2566 อยู่ที่ 22,376.3 ล้านดอลลาร์สหรัฐ ลดลงจากช่วงเดียวกันปีก่อนที่ร้อยละ -4.7 และหากพิจารณาเฉพาะมูลค่าการส่งออกสินค้าที่ไม่รวมน้ำมันและสินค้าที่เกี่ยวเนื่อง ทองคำ และยุทธปัจจัย พบว่า ลดลงเพียงร้อยละ -0.05 ส่วนหนึ่งเป็นผลมาจากปัจจัยฐานสูงในช่วงเดียวกันปีก่อน ประกอบกับการชะลอตัวของเศรษฐกิจโลก ส่งผลให้สินค้าส่งออกในกลุ่มอิเล็กทรอนิกส์และเครื่องใช้ไฟฟ้าลดลง อย่างไรก็ดี สินค้าส่งออกที่ยังขยายตัว ได้แก่ ผลไม้สด แช่เย็น แช่แข็ง และแห้ง ไก่สด แช่เย็น แช่แข็ง และน้ำตาลทราย โดยขยายตัวร้อยละ 95.0 61.6 และ 21.4 ตามลำดับ รวมทั้งสินค้าอัญมณีและเครื่องประดับ (ไม่รวมทองคำ) รถจักรยานยนต์และส่วนประกอบ และรถยนต์ อุปกรณ์ และส่วนประกอบ ที่ขยายตัวร้อยละ 81.7 15.7 และ 3.6 ตามลำดับ ทั้งนี้

เมื่อพิจารณามูลค่าการส่งออกสินค้า โดยจำแนกเป็นรายตลาดคู่ค้าหลักของไทย พบว่า ส่วนใหญ่ปรับตัวลดลงตามอุปสงค์

ที่ชะลอตัวของประเทศคู่ค้า อย่างไรก็ดี ตลาดที่ยังคงขยายตัว ได้แก่ ตลาดฮ่องกง ตะวันออกกลาง และอินเดีย ที่ขยายตัวร้อยละ 28.6 23.8 และ 3.9 ตามลำดับ

เครื่องชี้เศรษฐกิจไทยด้านอุปทาน ปรับตัวดีขึ้นจากช่วงเดียวกันปีก่อน โดยภาคการเกษตร สะท้อนจากดัชนีผลผลิตสินค้าเกษตรกรรม ในเดือนกุมภาพันธ์ 2566 ขยายตัวจากช่วงเดียวกันปีก่อนที่ร้อยละ 8.8 และเพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 2.4 จากการเพิ่มขึ้นของผลผลิตสำคัญ อาทิ ข้าวเปลือก ข้าวโพด และปาล์มน้ำมัน เป็นต้น สำหรับภาคอุตสาหกรรม สะท้อนจากดัชนีผลผลิตอุตสาหกรรม ในเดือนกุมภาพันธ์ 2566 ลดลงจากช่วงเดียวกันปีก่อนที่ร้อยละ -2.7 แต่เพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 2.1 ขณะที่ดัชนีความเชื่อมั่นภาคอุตสาหกรรม ในเดือนกุมภาพันธ์ 2566 เพิ่มขึ้นมาอยู่ที่ระดับ 96.2 ซึ่งสูงสุดในรอบ 47 เดือน จากระดับ 93.9 ในเดือนก่อนหน้า ซึ่งเป็นการปรับตัวเพิ่มขึ้นในทุกองค์ประกอบของดัชนีฯ โดยมีปัจจัยสนับสนุนจากการฟื้นตัวของอุปสงค์ในประเทศ และการขยายตัวต่อเนื่องของการท่องเที่ยว อย่างไรก็ดี ยังมีปัจจัยกดดันจากอุปสงค์ของต่างประเทศที่ชะลอตัว สำหรับภาคบริการด้านการท่องเที่ยว ในเดือนกุมภาพันธ์ 2566 มีนักท่องเที่ยวชาวต่างชาติที่เดินทางเข้าประเทศไทยรวม จำนวน 2.11 ล้านคน คิดเป็นอัตราการขยายตัว

จากช่วงเดียวกันปีก่อนที่ร้อยละ 1,283.3 และเพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 16.5

โดยส่วนใหญ่เป็นนักท่องเที่ยวจากมาเลเซีย รัสเซีย อินเดีย เกาหลีใต้ จีน และอินเดีย ตามลำดับ เช่นเดียวกับการท่องเที่ยวภายในประเทศที่มีผู้เยี่ยมเยือนชาวไทย ในเดือนกุมภาพันธ์ 2566 จำนวน 20.1 ล้านคน คิดเป็นอัตราการขยายตัวจาก

ช่วงเดียวกันปีก่อนที่ร้อยละ 31.8 และเพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 8.9

เสถียรภาพเศรษฐกิจยังอยู่ในเกณฑ์ดี และแรงกดดันจากระดับราคาสินค้าลดลงต่อเนื่อง สะท้อนจากอัตราเงินเฟ้อทั่วไปในเดือนกุมภาพันธ์ 2566 อยู่ที่ร้อยละ 3.79 ขณะที่อัตราเงินเฟ้อพื้นฐานอยู่ที่ร้อยละ 1.93 ส่วนสัดส่วน

หนี้สาธารณะ ณ สิ้นเดือนมกราคม 2566 อยู่ที่ร้อยละ 61.3 ต่อ GDP ซึ่งยังอยู่ภายใต้กรอบวินัยการเงินการคลังที่ตั้งไว้ตามพระราชบัญญัติวินัยการเงินการคลังของรัฐ พ.ศ. 2561 และผู้ขอรับประโยชน์ทดแทนกรณีว่างงานรายใหม่ ในเดือนกุมภาพันธ์ 2566 อยู่ที่ร้อยละ 0.57 ของผู้ประกันตนตามมาตรา 33 ทั้งหมด สำหรับเสถียรภาพภายนอกยังอยู่ในระดับที่มั่นคง และสามารถรองรับความเสี่ยงจากความผันผวนของเศรษฐกิจโลกได้ สะท้อนจากทุนสำรองระหว่างประเทศ ณ สิ้นเดือนกุมภาพันธ์ 2566 อยู่ในระดับสูงที่ 217.4 พันล้านดอลลาร์สหรัฐ

?เศรษฐกิจไทยในเดือนกุมภาพันธ์ 2566 ได้รับปัจจัยสนับสนุนจากการบริโภคภาคเอกชนในหมวดสินค้าคงทน

ที่ปรับตัวดีขึ้น การท่องเที่ยวที่ขยายตัวได้ต่อเนื่องทั้งจากนักท่องเที่ยวต่างประเทศและผู้เยี่ยมเยือนชาวไทย รวมถึงแรงกดดัน

จากอัตราเงินเฟ้อที่ลดลงต่อเนื่อง?

1. เครื่องชี้เศรษฐกิจด้านการบริโภคภาคเอกชน ปรับตัวดีขึ้นจากเดือนก่อนหน้า โดยการบริโภคในหมวดสินค้าคงทน สะท้อนจากปริมาณการจำหน่ายรถยนต์นั่งและปริมาณรถจักรยานยนต์จดทะเบียนใหม่ ในเดือนกุมภาพันธ์ 2566 เพิ่มขึ้นจากช่วงเดียวกันปีก่อนที่ร้อยละ 10.1 และ 9.8 ตามลำดับ และเพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 11.8 และ 4.0 ตามลำดับ ขณะที่รายได้เกษตรกรที่แท้จริง ในเดือนกุมภาพันธ์ 2566 ขยายตัวจากช่วงเดียวกันปีก่อนที่ร้อยละ 9.1 สำหรับดัชนีความเชื่อมั่นของผู้บริโภค ในเดือนกุมภาพันธ์ 2566 ปรับตัวเพิ่มขึ้นมาอยู่ที่ระดับ 52.6 จากระดับ 51.7 ในเดือนก่อน

ซึ่งเป็นการปรับตัวเพิ่มขึ้นต่อเนื่องเป็นเดือนที่ 9 และสูงสุดในรอบ 36 เดือน สะท้อนความเชื่อมั่นของผู้บริโภคต่อภาวะเศรษฐกิจ

ที่ปรับตัวดีขึ้น เนื่องจากการท่องเที่ยวฟื้นตัวชัดเจนมากขึ้น รวมถึงความกังวลจากอัตราเงินเฟ้อมีแนวโน้มลดลงต่อเนื่อง อย่างไรก็ดี

การจัดเก็บภาษีมูลค่าเพิ่ม ณ ระดับราคาคงที่ ในเดือนกุมภาพันธ์ 2566 ลดลงจากช่วงเดียวกันปีก่อนร้อยละ -1.5

เครื่องชี้การบริโภคภาคเอกชน 2565 2565 2566

Q1 Q2 Q3 Q4 ม.ค. ก.พ. YTD

ภาษีมูลค่าเพิ่ม ณ ราคาคงที่

(%yoy) 6.4% 14.0% 7.1% 7.3% ?2.0% 0.7% -1.5% -0.4%

%qoq_SA / %mom_SA 1.0% 1.1% 1.3% -5.1% 0.9% -1.3%

ปริมาณจำหน่ายรถยนต์นั่ง 5.3% 16.0% 9.2% 16.2% -14.8% -2.1% 10.1% 3.9%

%qoq_SA / %mom_SA 14.9% -10.2% -2.3% -16.1% 21.5% 11.8%

ปริมาณรถจักรยานยนต์จดทะเบียนใหม่ (%YoY) 12.0% 3.2% 6.0% 38.5% 6.3% 10.1% 9.8% 10.0%

%qoq_SA / %mom_SA ?1.5% 6.3% 4.8% -3.2% 2.2% 4.0%

ปริมาณการนำเข้าสินค้าอุปโภคบริโภค (%YoY) -1.4% 5.6% 0.9% ?0.6% -10.6% -4.4% -1.9% -3.3%

%qoq_SA / %mom_SA -0.1% ?0.9% ?1.3% -8.3% 6.0% 2.3%

ดัชนีความเชื่อมั่นผู้บริโภค (ระดับ) 43.9 43.4 40.8 43.6 47.9 51.7 52.6 52.2

รายได้เกษตรกรที่แท้จริง (%YoY) 7.1% -0.7% 3.3% 11.6% 6.9% 2.8% 9.1% 5.8%

2. เครื่องชี้เศรษฐกิจด้านการลงทุนภาคเอกชน ทรงตัวจากเดือนก่อนหน้า โดยการลงทุนภาคเอกชน

ในหมวดเครื่องมือเครื่องจักร สะท้อนจากปริมาณการจำหน่ายรถยนต์เชิงพาณิชย์ ในเดือนกุมภาพันธ์ 2566 ลดลงจากช่วงเดียวกันปีก่อนที่ร้อยละ -10.0 แต่เพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 1.0 สำหรับการลงทุน

ในหมวดการก่อสร้าง สะท้อนจากปริมาณการจำหน่ายปูนซีเมนต์ภายในประเทศ ในเดือนกุมภาพันธ์ 2566 ลดลงจากช่วงเดียวกันปีก่อน

ที่ร้อยละ -4.3 แต่เพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 0.2 ขณะที่ภาษีธุรกรรมอสังหาริมทรัพย์เพิ่มขึ้นจากช่วงเดียวกันปีก่อนร้อยละ 13.7 และเพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 5.4

เครื่องชี้การลงทุนภาคเอกชน 2565 2565 2566

Q1 Q2 Q3 Q4 ม.ค. ก.พ. YTD

เครื่องชี้การลงทุนในเครื่องจักร

ปริมาณการนำเข้าสินค้าทุน

(%YoY) ?1.2% 8.1% 3.6% ?4.7% ?10.7% ?12.6% -1.5% ?7.5%

%qoq_SA / %mom_SA 2.7% 0.5% ?6.5% ?7.4% 2.3% 7.2%

ปริมาณจำหน่ายรถยนต์เชิงพาณิชย์ (%YoY) 15.2% 20.6% 9.7% 37.5% ?0.2% ?7.3% ?10.0% ?8.8%

%qoq_SA / %mom_SA 18.8% ?5.3% 1.3% ?12.5% 6.9% 1.0%

เครื่องชี้การลงทุนก่อสร้าง

ภาษีจากการทำธุรกรรมอสังหาริมทรัพย์ (%YoY) 13.4% ?1.8% 18.4% 21.9% 14.6% 12.5% 13.7% 13.2%

%qoq_SA / %mom_SA ?0.1% 20.1% ?6.7% 1.1% ?5.2% 5.4%

ปริมาณจำหน่ายปูนซีเมนต์

(%YoY) ?2.5% 0.0% ?7.8% 2.8% ?4.7% ?5.6% ?4.3% ?5.0%

%qoq_SA / %mom_SA 3.2% ?6.0% ?0.5% ?0.9% 0.5% 0.2%

ดัชนีราคาวัสดุก่อสร้าง (%YoY) 5.7% 7.2% 6.9% 5.6% 3.4% 3.5% 2.6% 3.0%

3. การใช้จ่ายงบประมาณ การเบิกจ่ายงบประมาณ ในเดือนกุมภาพันธ์ 2566 เบิกจ่ายได้รวมจำนวน 256.4 พันล้านบาท โดยเป็นการเบิกจ่ายจากงบประมาณปีปัจจุบันจำนวน 243.5 พันล้านบาท แบ่งเป็นการเบิกจ่ายรายจ่ายประจำ 208.7 พันล้านบาท และรายจ่ายลงทุน 34.7 พันล้านบาท และเป็นการเบิกจ่ายจากงบประมาณปีก่อน 12.8 พันล้านบาท ทำให้ในช่วง 5 เดือนแรกของปีงบประมาณ 2566 มีการเบิกจ่ายรวม 1,530.8 พันล้านบาท โดยเป็นการเบิกจ่ายจากงบประมาณปีปัจจุบันจำนวน 1,443.7 พันล้านบาท แบ่งเป็นรายจ่ายประจำ 1,258.4 พันล้านบาท รายจ่ายลงทุน 185.2 พันล้านบาท และการเบิกจ่ายจากงบประมาณปีก่อน 87.1 พันล้านบาท

เครื่องชี้

ภาคการคลัง FY2565 FY2565 FY2566

Q1 Q2 Q3 Q4 Q1 ม.ค. ก.พ. FYYTD

รายจ่ายปีปัจจุบัน 2,932.5 983.6 606.3 679.2 663.3 982.2 217.9 243.5 1,443.7

%YoY ?2.6 4.8 ?1.1 0.3 ?15.4 -0.1 19.3 38.2 9.6

รายจ่ายประจำ 2,516.5 886.6 515.2 570.8 543.8 858.7 190.9 208.7 1,258.4

%YoY ?2.6 2.4 ?2.1 3.2 ?14.9 -3.1 17.5 71.9 7.5

รายจ่ายลงทุน 415.9 97.0 91.0 108.4 119.5 123.4 26.9 34.7 185.2

%YoY ?2.9 32.8 5.0 ?12.3 ?17.5 27.3 33.1 16.7 25.9

รายจ่ายปีก่อน 213.6 75.5 57.6 31.8 48.7 58.9 15.3 12.8 87.1

%YoY 8.7 -5.3 6.4 18.7 36.1 -22.0 -17.1 -26.7 -21.9

รายจ่ายรวม 3,146.2 1,059.1 663.9 711.0 712.0 1,041.1 233.2 256.4 1,530.8

%YoY ?1.9 4.0 ?0.5 1.0 ?13.1 -1.7 15.9 51.9 7.1

4. มูลค่าการส่งออกสินค้าลดลงจากช่วงเดียวกันปีก่อน โดยมูลค่าการส่งออกสินค้ารวมในรูปเงินสกุลดอลลาร์สหรัฐ ในเดือนกุมภาพันธ์ 2566 อยู่ที่ 22,376.3 ล้านดอลลาร์สหรัฐ ลดลงจากช่วงเดียวกันปีก่อนที่ร้อยละ -4.7 และหากพิจารณาเฉพาะมูลค่าการส่งออกสินค้าที่ไม่รวมน้ำมันและสินค้าที่เกี่ยวเนื่อง ทองคำ และยุทธปัจจัย พบว่า ลดลงเพียงร้อยละ -0.05 ส่วนหนึ่งเป็นผลมาจากปัจจัยฐานสูงในช่วงเดียวกันปีก่อน ประกอบกับการชะลอตัวของเศรษฐกิจโลก ส่งผลให้สินค้าส่งออกในกลุ่มอิเล็กทรอนิกส์และเครื่องใช้ไฟฟ้าลดลง อย่างไรก็ดี สินค้าส่งออกที่ยังขยายตัว ได้แก่ ผลไม้สด แช่เย็น แช่แข็ง และแห้ง ไก่สด แช่เย็น แช่แข็ง และน้ำตาลทราย โดยขยายตัวร้อยละ 95.0 61.6 และ 21.4 ตามลำดับ รวมทั้งสินค้าอัญมณีและเครื่องประดับ (ไม่รวมทองคำ) รถจักรยานยนต์และส่วนประกอบ และรถยนต์ อุปกรณ์ และส่วนประกอบ ที่ขยายตัวร้อยละ 81.7 15.7 และ 3.6 ตามลำดับ ทั้งนี้

เมื่อพิจารณามูลค่าการส่งออกสินค้า โดยจำแนกเป็นรายตลาดคู่ค้าหลักของไทย พบว่า ส่วนใหญ่ปรับตัวลดลงตามอุปสงค์

ที่ชะลอตัวของประเทศคู่ค้า อย่างไรก็ดี ตลาดที่ยังคงขยายตัว ได้แก่ ตลาดฮ่องกง ตะวันออกกลาง และอินเดีย ที่ขยายตัวร้อยละ 28.6 23.8 และ 3.9 ตามลำดับ

ประเทศคู่ค้าหลัก

16 ประเทศ สัดส่วน 2565 2565 2566

2565 Q1 Q2 Q3 Q4 ม.ค. ก.พ. YTD

ส่งออกไปทั้งโลก 100.0% 5.5% 14.7% 10.7% 6.6% -8.5% -4.5% -4.7% -4.6%

สหรัฐฯ 16.6% 13.4% 23.10% 17.80% 15.90% -1.30% -4.7% -9.5% -7.2%

จีน 12.2% -7.7% 4.10% -1.90% -18.10% -13.40% -11.4% -7.9% -9.6%

ญี่ปุ่น 8.6% -1.3% 1.20% 0.90% -0.20% -7.10% -9.2% -2.5% -5.9%

สหภาพยุโรป (15) 8.4% 6.5% 6.90% 4.90% 17.00% -2.00% 2.6% -1.2% 0.6%

ทวีปออสเตรเลีย 4.7% 1.7% -2.40% -3.90% 18.10% -3.10% -7.2% -9.2% -8.2%

เวียดนาม 4.6% 5.5% -1.40% 1.20% 28.70% -1.20% -17.5% -12.0% -14.6%

มาเลเซีย 4.4% 5.1% 12.30% 7.40% 31.20% -21.50% -14.4% -7.9% -11.1%

ฮ่องกง 3.5% -13.0% 5.00% -7.20% -22.60% -24.70% -33.0% 28.5% 0.3%

สิงคโปร์ 3.6% 13.4% 56.30% 29.50% -2.20% -15.40% 27.3% -21.2% -1.0%

อินโดนีเซีย 3.6% 15.8% 38.00% 38.50% 10.80% -16.10% 3.8% -3.0% 0.1%

ตะวันออกกลาง 3.8% 22.8% 14.70% 28.80% 37.70% 13.00% 23.7% 23.7% 23.7%

อินเดีย 3.7% 22.6% 33.10% 60.30% 13.60% -6.10% 5.3% 3.9% 4.6%

ฟิลิปปินส์ 2.6% 4.4% 8.90% 23.80% 5.10% -15.50% 3.2% 12.4% 7.8%

แอฟริกา 2.3% -5.9% -1.60% 12.40% -6.30% -23.30% 14.7% 11.2% 12.8%

เกาหลีใต้ 2.2% 8.4% 23.20% 14.00% 7.80% -10.30% 0.6% -7.0% -3.4%

ไต้หวัน 1.6% 0.8% 9.70% 8.10% -2.60% -11.30% -7.2% -5.8% -6.5%

อาเซียน-9 25.0% 10.4% 16.80% 19.00% 19.20% -10.90% -3.5% -5.8% -4.7%

อาเซียน-5 14.2% 9.5% 27.00% 23.10% 11.90% -17.60% 2.3% -6.4% -2.4%

อินโดจีน-4 10.9% 11.5% 4.90% 14.10% 30.10% -0.90% -11.1% -4.9% -7.9%

5. เครื่องชี้เศรษฐกิจไทยด้านอุปทาน ปรับตัวดีขึ้นจากช่วงเดียวกันปีก่อน โดยภาคการเกษตร สะท้อนจาก

ดัชนีผลผลิตสินค้าเกษตรกรรม ในเดือนกุมภาพันธ์ 2566 ขยายตัวจากช่วงเดียวกันปีก่อนที่ร้อยละ 8.8 และเพิ่มขึ้นเมื่อเทียบกับ

เดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 2.4 จากการเพิ่มขึ้นของผลผลิตสำคัญ อาทิ ข้าวเปลือก ข้าวโพด และปาล์มน้ำมัน เป็นต้น สำหรับภาคอุตสาหกรรม สะท้อนจากดัชนีผลผลิตอุตสาหกรรม ในเดือนกุมภาพันธ์ 2566 ลดลงจากช่วงเดียวกันปีก่อน

ที่ร้อยละ -2.7 แต่เพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 2.1 ขณะที่ดัชนีความเชื่อมั่นภาคอุตสาหกรรม ในเดือนกุมภาพันธ์ 2566 เพิ่มขึ้นมาอยู่ที่ระดับ 96.2 ซึ่งสูงสุดในรอบ 47 เดือน จากระดับ 93.9 ในเดือนก่อนหน้า ซึ่งเป็นการปรับตัวเพิ่มขึ้นในทุกองค์ประกอบของดัชนีฯ โดยมีปัจจัยสนับสนุนจากการฟื้นตัวของอุปสงค์ในประเทศ และการขยายตัวต่อเนื่องของการท่องเที่ยว อย่างไรก็ดี ยังมีปัจจัยกดดันจากอุปสงค์ของต่างประเทศที่ชะลอตัว สำหรับภาคบริการด้านการท่องเที่ยว ในเดือนกุมภาพันธ์ 2566 มีนักท่องเที่ยวชาวต่างชาติที่เดินทางเข้าประเทศไทยรวม จำนวน 2.11 ล้านคน

คิดเป็นอัตราการขยายตัวจากช่วงเดียวกันปีก่อนที่ร้อยละ 1,283.3 และเพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 16.5 โดยส่วนใหญ่เป็นนักท่องเที่ยวจากมาเลเซีย รัสเซีย อินเดีย เกาหลีใต้ จีน และอินเดีย ตามลำดับ เช่นเดียวกับการท่องเที่ยวภายในประเทศที่มีผู้เยี่ยมเยือนชาวไทย ในเดือนกุมภาพันธ์ 2566 จำนวน 20.1 ล้านคน คิดเป็นอัตราการขยายตัวจากช่วงเดียวกันปีก่อนที่ร้อยละ 31.8 และเพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 8.9

เครื่องชี้เศรษฐกิจด้านอุปทาน 2565 2565 2566

Q1 Q2 Q3 Q4 ม.ค. ก.พ. YTD

ดัชนีผลผลิตสินค้าเกษตรกรรม (%YoY) 1.8% 3.1% 4.1% ?3.4% 3.0% 6.0% 8.8% 7.3%

%qoq_SA / %mom_SA 0.0% 2.0% ?2.5% 3.6% 1.9% 2.4%

ดัชนีผลผลิตอุตสาหกรรม

(%YoY) 0.4% 1.4% ?1.1% 7.7% ?6.0% ?4.8% ?2.7% ?3.8%

%qoq_SA / %mom_SA ?0.4% ?0.5% ?0.1% ?5.1% 1.1% 2.1%

อัตราการใช้กำลังการผลิต (%) 62.8% 66.8% 61.2% 62.8% 60.3% 62.2% 61.9% 62.0%

ดัชนีความเชื่อมั่นภาคอุตสาหกรรม (ระดับ) 89.3 88.0 85.6 90.4 93.1 93.9 96.2 95.1

นักท่องเที่ยวต่างชาติ (%YoY) 2,506.6% 2,366.0% 7,704.0% 7,847.7% 1,497.8% 1,502.8% 1,283.3% 1,385.8%

%qoq_SA / %mom_SA 72.0% 323.6% 101.5% 6.2% 18.9% 16.5%

จำนวนผู้เยี่ยมเยือนชาวไทย

(%YoY) 181.7% 72.2% 400.4% 1,169.3% 83.4% 46.2% 31.8% 38.9%

%qoq_SA / %mom_SA 75.3% 64.4% -3.0% -34.0% 17.4% 8.9%

6. เสถียรภาพเศรษฐกิจยังอยู่ในเกณฑ์ดี และแรงกดดันจากระดับราคาสินค้าลดลงต่อเนื่อง สะท้อนจากอัตราเงินเฟ้อทั่วไปในเดือนกุมภาพันธ์ 2566 อยู่ที่ร้อยละ 3.79 ขณะที่อัตราเงินเฟ้อพื้นฐานอยู่ที่ร้อยละ 1.93 ส่วนสัดส่วน

หนี้สาธารณะ ณ สิ้นเดือนมกราคม 2566 อยู่ที่ร้อยละ 61.3 ต่อ GDP ซึ่งยังอยู่ภายใต้กรอบวินัยการเงินการคลังที่ตั้งไว้ตามพระราชบัญญัติวินัยการเงินการคลังของรัฐ พ.ศ. 2561 และผู้ขอรับประโยชน์ทดแทนกรณีว่างงานรายใหม่ ในเดือนกุมภาพันธ์ 2566 อยู่ที่ร้อยละ 0.57 ของผู้ประกันตนตามมาตรา 33 ทั้งหมด สำหรับเสถียรภาพภายนอกยังอยู่ในระดับที่มั่นคง และสามารถรองรับความเสี่ยงจากความผันผวนของเศรษฐกิจโลกได้ สะท้อนจากทุนสำรองระหว่างประเทศ ณ สิ้นเดือนกุมภาพันธ์ 2566 อยู่ในระดับสูงที่ 217.4 พันล้านดอลลาร์สหรัฐ

เครื่องชี้ด้านเสถียรภาพเศรษฐกิจ 2565 2565 2566

Q1 Q2 Q3 Q4 ม.ค. ก.พ. YTD

ภายในประเทศ

อัตราการว่างงาน (%) 1.3% 1.5% 1.4% 1.2% 1.2% 1.2% 0.9% 1.1%

ผู้รับประโยชน์ทดแทนกรณีว่างงานรายใหม่

(%ต่อจำนวนผู้ประกันตน ม.33) 0.57% 0.61% 0.52% 0.62% 0.52% 0.55% 0.57% 0.56%

อัตราเงินเฟ้อทั่วไป (%YoY) 6.08% 4.75% 6.46% 7.28% 5.81% 5.02% 3.79% 4.40%

อัตราเงินเฟ้อพื้นฐาน (%YoY) 2.51% 1.43% 2.27% 3.08% 3.20% 3.04% 1.93% 2.48%

หนี้สาธารณะต่อ GDP(%) 61.0% 60.6% 61.0% 60.5% 61.0% 61.3% n.a. 61.3%

ภายนอกประเทศ

ดุลบัญชีเดินสะพัด (พันล้านดอลลาร์สหรัฐ) -16.9 ?2.4 ?8.0 -7.7 1.2 -2.0 n.a. -2.0

ทุนสำรองทางการ (พันล้านดอลลาร์สหรัฐ) 216.6 242.4 222.3 199.4 216.6 225.5 217.4 217.4

ฐานะสุทธิ Forward (พันล้านดอลลาร์สหรัฐ) 29.2 30.5 28.7 28.7 29.2 26.4 27.2 27.2

ตารางที่ 1 เครื่องชี้ภาวะเศรษฐกิจ (Economic Indicators) ในเดือนกุมภาพันธ์ 2566

เครื่องชี้ภาวะเศรษฐกิจ

รายเดือน 2565 2565 2566

Q1 Q2 Q3 Q4 ม.ค. ก.พ. YTD

ภาวะเศรษฐกิจภายนอก

ราคาน้ำมันดิบ Dubai (ดอลลาร์สหรัฐ/บาร์เรล) /7 96.04 95.4 107.84 96.1 84.83 80.85 81.74 81.30

อัตราดอกเบี้ย Federal Fund (%)/7 4.25-4.50 0.25?0.50 1.50?1.75 3.00?3.25 4.25-4.50 4.25-4.50 4.50?4.75 4.50?4.75

ด้านอุปสงค์

การบริโภคภาคเอกชน

ภาษีมูลค่าเพิ่ม ณ ระดับราคาคงที่ (%YoY)/1 6.4 14.0 7.1 7.3 -2.0 0.7 ?1.5 ?0.4

ปริมาณจำหน่ายรถยนต์นั่ง (%YoY)/13 5.3 16.0 9.2 16.2 ?14.8 -2.1 10.1 3.9

ปริมาณรถจักรยานยนต์จดทะเบียนใหม่ (%YoY)/12 12.0 3.2 6.0 38.5 6.3 10.1 9.8 10.0

ปริมาณการนำเข้าสินค้าอุปโภคในรูปดอลลาร์สหรัฐ (%YoY) /14 ?1.4 5.6 0.9 ?0.6 ?10.6 -4.4 -1.9 -3.3

ดัชนีความเชื่อมั่นผู้บริโภคต่อเศรษฐกิจโดยรวม (ระดับ) /5 43.9 43.4 40.8 43.6 47.9 51.7 52.6 52.2

การลงทุนภาคเอกชน

ปริมาณการนำเข้าสินค้าทุนในรูปดอลลาร์สหรัฐ (%YoY)/14 -1.2 8.1 3.6 ?4.7 -10.7 -12.6 -1.5 -7.5

ปริมาณจำหน่ายรถยนต์เชิงพาณิชย์ (%YoY)/13 15.2 20.6 9.7 37.5 -0.2 -7.3 -10.0 -8.8

ภาษีจากการทำธุรกรรมอสังหาริมทรัพย์รวม (%YoY) /1 13.4 ?1.8 18.4 21.9 14.6 12.5 13.7 13.2

ปริมาณจำหน่ายปูนซีเมนต์ (%YoY) /14 -2.5 0 ?7.8 2.8 -4.7 -5.6 -4.3 -5.0

ดัชนีราคาวัสดุก่อสร้าง (%YoY) /4 5.8 7.2 6.9 5.6 3.4 3.5 2.6 3.0

การค้าระหว่างประเทศ

มูลค่าการส่งออก (พันล้านดอลลาร์สหรัฐ); ระบบศุลกากร/4 287.1 73.6 75.5 72.2 65.8 20.3 22.4 42.6

(%YoY) /4 5.5 14.7 10.7 6.6 ?8.5 ?4.5 ?4.7 ?4.6

ราคาสินค้าส่งออก (%YoY) /4 4.2 3.9 5.1 4.4 3.1 3.0 2.1 2.6

ปริมาณการส่งออก (%YoY)/14 1.3 10.3 5.3 2 -11.3 ?7.3 ?6.7 ?7.0

มูลค่าการนำเข้า (พันล้านดอลลาร์สหรัฐ) ระบบศุลกากร/4 303.2 73.7 79.8 80.9 68.8 24.9 23.5 48.4

(%YoY) /4 13.6 17 21.8 20.2 ?3.3 5.5 1.1 3.3

ราคาสินค้านำเข้า (%YoY) /4 11.1 12.6 14.1 11.2 6.7 5.4 2.6 4.0

ปริมาณการนำเข้า (%YoY)/14 2.2 3.9 6.7 8.1 ?9.3 0.1 ?1.4 ?0.7

ดุลการค้า (พันล้านดอลลาร์สหรัฐ);ระบบศุลกากร/4 -16.1 ?0.1 ?4.3 -8.7 -3.0 ?4.7 ?1.1 ?5.8

ด้านอุปทาน

ภาคการเกษตร

ดัชนีผลผลิตสินค้าเกษตร (%YoY) /6 1.8 3.1 4.1 ?3.4 3.0 6.0 8.8 7.3

ดัชนีราคาสินค้าเกษตร (%YoY) /6 11.6 4.5 10.1 20.1 12.9 1.5 4.2 2.8

รายได้เกษตรกรที่แท้จริง (%YoY) /14 7.1 -0.7 3.3 11.6 6.9 2.8 9.1 5.8

การจ้างงานภาคเกษตร (%YoY) /3 ?0.6 3.4 ?0.4 ?1.9 ?2.9 ?0.8 3.1 1.1

ภาคอุตสาหกรรม

ดัชนีผลผลิตอุตสาหกรรม (%YoY) /9 0.4 1.4 ?1.1 7.7 ?6.0 ?4.8 ?2.7 ?3.8

มูลค่าการนำเข้าวัตถุดิบในรูปดอลลาร์สหรัฐ (%YoY)/4 8.3 7.3 16.2 16.6 ?6.8 ?7.4 -10.5 ?8.9

ปริมาณการนำเข้าวัตถุดิบในรูปดอลลาร์สหรัฐ (%YoY) /14 3.2 0.2 9.3 12.1 ?9.0 ?10.6 -12.8 ?11.6

อัตราการใช้กำลังการผลิต (%) /9 62.8 66.8 61.2 62.8 60.3 62.2 61.9 62.0

การจ้างงานภาคอุตสาหกรรม (%YoY) /3 4.9 1.8 3.9 6.4 7.9 3.1 0.3 1.6

ดัชนีความเชื่อมั่นภาคอุตสาหกรรม (ระดับ)/8 89.3 88.0 85.6 90.4 93.1 93.9 96.2 95.1

ภาคบริการ

จำนวนนักท่องเที่ยวต่างประเทศ(ล้านคน)/10 11.15 0.50 1.58 3.61 5.46 2.14 2.11 4.26

(%YoY) /14 2,506.6 2,366.0 7,704.0 7,847.7 1,497.8 1,502.8 1,283.3 1,385.8

จำนวนผู้เยี่ยมเยือนชาวไทย (%YoY)/10 181.7% 72.2% 400.4% 1,169.3% 83.4% 46.2% 31.8% 38.9%

การจ้างงานภาคบริการ (%YoY) /3 6.8 4.0 5.6 9.5 8.4 2.5 4.4 3.4

เครื่องชี้ภาวะเศรษฐกิจ 2565 2565 2566

รายเดือน Q1 Q2 Q3 Q4 ม.ค. ก.พ. YTD

เสถียรภาพทางเศรษฐกิจต่างประเทศ

อัตราแลกเปลี่ยนเฉลี่ย (บาท/ดอลลาร์สหรัฐ)/2 35.0 33.1 34.4 36.4 36.2 32.8 34.0 33.4

ดุลบัญชีเดินสะพัด (พันล้านดอลลาร์สหรัฐ)/2 -16.9 ?2.4 ?8.0 -7.7 1.2 -2.0 n.a. ?2.0

ทุนสำรองทางการ (พันล้านดอลลาร์สหรัฐ)/2 216.6 242.4 222.3 199.4 216.6 225.5 217.4 217.4

ฐานะซื้อเงินตราต่างประเทศล่วงหน้าสุทธิ (พันล้านดอลลาร์สหรัฐ)/2 29.2 30.5 28.7 28.7 29.2 26.4 27.2 27.2

เสถียรภาพทางเศรษฐกิจในประเทศ

อัตราการว่างงาน (%) /3 1.3 1.5 1.4 1.2 1.2 1.2 0.9 1.1

ผู้รับประโยชน์ทดแทนกรณีว่างงานรายใหม่ (%ต่อจำนวนผู้ประกันตน ม. 33) 0.57 0.61 0.52 0.62 0.52 0.55 0.57 0.56

ดัชนีราคาผู้ผลิต (%YoY) /4 10.4 9.8 13.3 11.1 7.3 2.4 1.6 2.0

อัตราเงินเฟ้อทั่วไป (%YoY) /4 6.08 4.74 6.46 7.29 5.81 5.02 3.79 4.40

อัตราเงินเฟ้อพื้นฐาน (%YoY) /4 2.50 1.44 2.26 3.08 3.21 3.04 1.93 2.48

หนี้สาธารณะต่อ GDP(%) /1 61.0 60.6 61.0 60.5 61.0 61.3 n.a. 61.3

ภาคการคลัง (ปีงบประมาณ)/1 FY2565 FY2565 FY2565 FY2565 FY2565 FY2566 FY2566 FY2566 FYTD/2566

Q1 Q2 Q3 Q4 Q1/66 ม.ค. 66 ก.พ. 66

รายจ่ายปีปัจจุบัน (พันล้านบาท)/1 2,932.5 983.6 606.3 679.2 663.3 982.2 217.9 243.5 1,443.7

(%YoY) /1 ?2.6 4.8 ?1.1 0.3 ?15.4 -0.1 19.3 38.2 9.6

รายจ่ายประจำ (พันล้านบาท)/1 2,516.5 886.6 515.2 570.8 543.8 858.7 190.9 208.7 1,258.4

(%YoY) /1 ?2.6 2.4 ?2.1 3.2 ?14.9 -3.1 17.5 71.9 7.5

รายจ่ายลงทุน (พันล้านบาท)/1 415.9 97.0 91.0 108.4 119.5 123.4 26.9 34.7 185.2

(%YoY) /1 ?2.9 32.8 5.0 ?12.3 ?17.5 27.3 33.1 16.7 25.9

รายจ่ายปีก่อน (พันล้านบาท)/1 213.6 75.5 57.6 31.8 48.7 58.9 15.3 12.8 87.1

(%YoY) /1 8.7 -5.3 6.4 18.7 36.1 -22.0 -17.1 -26.7 -21.9

รายจ่ายรวม (พันล้านบาท)/1 3,146.2 1,059.1 663.9 711.0 712.0 1,041.1 233.2 256.4 1,530.8

(%YoY) /1 ?1.9 4.0 ?0.5 1.0 ?13.1 -1.7 15.9 51.9 7.1

ที่มา: 1/กระทรวงการคลัง 2/ธนาคารแห่งประเทศไทย 3/สำนักงานสถิติแห่งชาติ 4/กระทรวงพาณิชย์ 5/มหาวิทยาลัยหอการค้าไทย 6/สำนักงานเศรษฐกิจการเกษตร 7/Reuters

8/สภาอุตสาหกรรมแห่งประเทศไทย 9/สำนักงานเศรษฐกิจอุตสาหกรรม 10/กระทรวงการท่องเที่ยวและกีฬา 11/ กรมจัดเก็บประกอบด้วยกรมสรรพากร กรมสรรพสามิต

และกรมศุลกากร 12/กรมการขนส่งทางบก 13/บริษัท โตโยต้า มอเตอร์ ประเทศไทย จำกัด 14/คำนวณโดยสำนักงานเศรษฐกิจการคลัง

ที่มา: กระทรวงการคลัง

ภาวะเศรษฐกิจการคลังประจำเดือนกุมภาพันธ์ 2566

ข่าวเศรษฐกิจ Thursday March 30, 2023 15:04 —กระทรวงการคลัง

ฉบับที่ 8/2566 วันที่ 30 มีนาคม 2566

ภาวะเศรษฐกิจการคลังประจำเดือนกุมภาพันธ์ 2566

?เศรษฐกิจไทยในเดือนกุมภาพันธ์ 2566 ได้รับปัจจัยสนับสนุนจากการบริโภคภาคเอกชนในหมวดสินค้าคงทน

ที่ปรับตัวดีขึ้น การท่องเที่ยวที่ขยายตัวได้ต่อเนื่องทั้งจากนักท่องเที่ยวต่างประเทศและผู้เยี่ยมเยือนชาวไทย รวมถึง

แรงกดดันจากอัตราเงินเฟ้อที่ลดลงต่อเนื่อง?

นายพรชัย ฐีระเวช ผู้อำนวยการสำนักงานเศรษฐกิจการคลัง เปิดเผยภาวะเศรษฐกิจการคลังประจำเดือนกุมภาพันธ์ 2566 ว่า ?เศรษฐกิจไทยในเดือนกุมภาพันธ์ 2566 ได้รับปัจจัยสนับสนุนจากการบริโภคภาคเอกชนในหมวดสินค้าคงทนที่ปรับตัวดีขึ้น การท่องเที่ยวที่ขยายตัวได้ต่อเนื่องทั้งจากนักท่องเที่ยวต่างประเทศและผู้เยี่ยมเยือนชาวไทย รวมถึงแรงกดดันจากอัตราเงินเฟ้อที่ลดลงต่อเนื่อง? โดยมีรายละเอียดสรุปได้ ดังนี้

เครื่องชี้เศรษฐกิจด้านการบริโภคภาคเอกชน ปรับตัวดีขึ้นจากเดือนก่อนหน้า โดยการบริโภคในหมวดสินค้าคงทน สะท้อนจากปริมาณการจำหน่ายรถยนต์นั่งและปริมาณรถจักรยานยนต์จดทะเบียนใหม่ ในเดือนกุมภาพันธ์ 2566 เพิ่มขึ้นจากช่วงเดียวกันปีก่อนที่ร้อยละ 10.1 และ 9.8 ตามลำดับ และเพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 11.8 และ 4.0 ตามลำดับ ขณะที่รายได้เกษตรกรที่แท้จริง ในเดือนกุมภาพันธ์ 2566 ขยายตัวจากช่วงเดียวกันปีก่อนที่ร้อยละ 9.1 สำหรับดัชนีความเชื่อมั่นของผู้บริโภค ในเดือนกุมภาพันธ์ 2566 ปรับตัวเพิ่มขึ้นมาอยู่ที่ระดับ 52.6 จากระดับ 51.7 ในเดือนก่อน ซึ่งเป็น

การปรับตัวเพิ่มขึ้นต่อเนื่องเป็นเดือนที่ 9 และสูงสุดในรอบ 36 เดือน สะท้อนความเชื่อมั่นของผู้บริโภคต่อภาวะเศรษฐกิจที่ปรับตัวดีขึ้น เนื่องจากการท่องเที่ยวฟื้นตัวชัดเจนมากขึ้น รวมถึงความกังวลจากอัตราเงินเฟ้อมีแนวโน้มลดลงต่อเนื่อง อย่างไรก็ดี การจัดเก็บภาษีมูลค่าเพิ่ม ณ ระดับราคาคงที่ ในเดือนกุมภาพันธ์ 2566 ลดลงจากช่วงเดียวกันปีก่อนร้อยละ -1.5

เครื่องชี้เศรษฐกิจด้านการลงทุนภาคเอกชน ทรงตัวจากเดือนก่อนหน้า โดยการลงทุนภาคเอกชน

ในหมวดเครื่องมือเครื่องจักร สะท้อนจากปริมาณการจำหน่ายรถยนต์เชิงพาณิชย์ ในเดือนกุมภาพันธ์ 2566 ลดลงจากช่วงเดียวกันปีก่อนที่ร้อยละ -10.0 แต่เพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 1.0 สำหรับการลงทุน

ในหมวดการก่อสร้าง สะท้อนจากปริมาณการจำหน่ายปูนซีเมนต์ภายในประเทศ ในเดือนกุมภาพันธ์ 2566 ลดลงจากช่วงเดียวกันปีก่อน

ที่ร้อยละ -4.3 แต่เพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 0.2 ขณะที่ภาษีธุรกรรมอสังหาริมทรัพย์เพิ่มขึ้นจากช่วงเดียวกันปีก่อนร้อยละ 13.7 และเพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 5.4

มูลค่าการส่งออกสินค้าลดลงจากช่วงเดียวกันปีก่อน โดยมูลค่าการส่งออกสินค้ารวมในรูปเงินสกุลดอลลาร์สหรัฐ ในเดือนกุมภาพันธ์ 2566 อยู่ที่ 22,376.3 ล้านดอลลาร์สหรัฐ ลดลงจากช่วงเดียวกันปีก่อนที่ร้อยละ -4.7 และหากพิจารณาเฉพาะมูลค่าการส่งออกสินค้าที่ไม่รวมน้ำมันและสินค้าที่เกี่ยวเนื่อง ทองคำ และยุทธปัจจัย พบว่า ลดลงเพียงร้อยละ -0.05 ส่วนหนึ่งเป็นผลมาจากปัจจัยฐานสูงในช่วงเดียวกันปีก่อน ประกอบกับการชะลอตัวของเศรษฐกิจโลก ส่งผลให้สินค้าส่งออกในกลุ่มอิเล็กทรอนิกส์และเครื่องใช้ไฟฟ้าลดลง อย่างไรก็ดี สินค้าส่งออกที่ยังขยายตัว ได้แก่ ผลไม้สด แช่เย็น แช่แข็ง และแห้ง ไก่สด แช่เย็น แช่แข็ง และน้ำตาลทราย โดยขยายตัวร้อยละ 95.0 61.6 และ 21.4 ตามลำดับ รวมทั้งสินค้าอัญมณีและเครื่องประดับ (ไม่รวมทองคำ) รถจักรยานยนต์และส่วนประกอบ และรถยนต์ อุปกรณ์ และส่วนประกอบ ที่ขยายตัวร้อยละ 81.7 15.7 และ 3.6 ตามลำดับ ทั้งนี้

เมื่อพิจารณามูลค่าการส่งออกสินค้า โดยจำแนกเป็นรายตลาดคู่ค้าหลักของไทย พบว่า ส่วนใหญ่ปรับตัวลดลงตามอุปสงค์

ที่ชะลอตัวของประเทศคู่ค้า อย่างไรก็ดี ตลาดที่ยังคงขยายตัว ได้แก่ ตลาดฮ่องกง ตะวันออกกลาง และอินเดีย ที่ขยายตัวร้อยละ 28.6 23.8 และ 3.9 ตามลำดับ

เครื่องชี้เศรษฐกิจไทยด้านอุปทาน ปรับตัวดีขึ้นจากช่วงเดียวกันปีก่อน โดยภาคการเกษตร สะท้อนจากดัชนีผลผลิตสินค้าเกษตรกรรม ในเดือนกุมภาพันธ์ 2566 ขยายตัวจากช่วงเดียวกันปีก่อนที่ร้อยละ 8.8 และเพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 2.4 จากการเพิ่มขึ้นของผลผลิตสำคัญ อาทิ ข้าวเปลือก ข้าวโพด และปาล์มน้ำมัน เป็นต้น สำหรับภาคอุตสาหกรรม สะท้อนจากดัชนีผลผลิตอุตสาหกรรม ในเดือนกุมภาพันธ์ 2566 ลดลงจากช่วงเดียวกันปีก่อนที่ร้อยละ -2.7 แต่เพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 2.1 ขณะที่ดัชนีความเชื่อมั่นภาคอุตสาหกรรม ในเดือนกุมภาพันธ์ 2566 เพิ่มขึ้นมาอยู่ที่ระดับ 96.2 ซึ่งสูงสุดในรอบ 47 เดือน จากระดับ 93.9 ในเดือนก่อนหน้า ซึ่งเป็นการปรับตัวเพิ่มขึ้นในทุกองค์ประกอบของดัชนีฯ โดยมีปัจจัยสนับสนุนจากการฟื้นตัวของอุปสงค์ในประเทศ และการขยายตัวต่อเนื่องของการท่องเที่ยว อย่างไรก็ดี ยังมีปัจจัยกดดันจากอุปสงค์ของต่างประเทศที่ชะลอตัว สำหรับภาคบริการด้านการท่องเที่ยว ในเดือนกุมภาพันธ์ 2566 มีนักท่องเที่ยวชาวต่างชาติที่เดินทางเข้าประเทศไทยรวม จำนวน 2.11 ล้านคน คิดเป็นอัตราการขยายตัว

จากช่วงเดียวกันปีก่อนที่ร้อยละ 1,283.3 และเพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 16.5

โดยส่วนใหญ่เป็นนักท่องเที่ยวจากมาเลเซีย รัสเซีย อินเดีย เกาหลีใต้ จีน และอินเดีย ตามลำดับ เช่นเดียวกับการท่องเที่ยวภายในประเทศที่มีผู้เยี่ยมเยือนชาวไทย ในเดือนกุมภาพันธ์ 2566 จำนวน 20.1 ล้านคน คิดเป็นอัตราการขยายตัวจาก

ช่วงเดียวกันปีก่อนที่ร้อยละ 31.8 และเพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 8.9

เสถียรภาพเศรษฐกิจยังอยู่ในเกณฑ์ดี และแรงกดดันจากระดับราคาสินค้าลดลงต่อเนื่อง สะท้อนจากอัตราเงินเฟ้อทั่วไปในเดือนกุมภาพันธ์ 2566 อยู่ที่ร้อยละ 3.79 ขณะที่อัตราเงินเฟ้อพื้นฐานอยู่ที่ร้อยละ 1.93 ส่วนสัดส่วน

หนี้สาธารณะ ณ สิ้นเดือนมกราคม 2566 อยู่ที่ร้อยละ 61.3 ต่อ GDP ซึ่งยังอยู่ภายใต้กรอบวินัยการเงินการคลังที่ตั้งไว้ตามพระราชบัญญัติวินัยการเงินการคลังของรัฐ พ.ศ. 2561 และผู้ขอรับประโยชน์ทดแทนกรณีว่างงานรายใหม่ ในเดือนกุมภาพันธ์ 2566 อยู่ที่ร้อยละ 0.57 ของผู้ประกันตนตามมาตรา 33 ทั้งหมด สำหรับเสถียรภาพภายนอกยังอยู่ในระดับที่มั่นคง และสามารถรองรับความเสี่ยงจากความผันผวนของเศรษฐกิจโลกได้ สะท้อนจากทุนสำรองระหว่างประเทศ ณ สิ้นเดือนกุมภาพันธ์ 2566 อยู่ในระดับสูงที่ 217.4 พันล้านดอลลาร์สหรัฐ

?เศรษฐกิจไทยในเดือนกุมภาพันธ์ 2566 ได้รับปัจจัยสนับสนุนจากการบริโภคภาคเอกชนในหมวดสินค้าคงทน

ที่ปรับตัวดีขึ้น การท่องเที่ยวที่ขยายตัวได้ต่อเนื่องทั้งจากนักท่องเที่ยวต่างประเทศและผู้เยี่ยมเยือนชาวไทย รวมถึงแรงกดดัน

จากอัตราเงินเฟ้อที่ลดลงต่อเนื่อง?

1. เครื่องชี้เศรษฐกิจด้านการบริโภคภาคเอกชน ปรับตัวดีขึ้นจากเดือนก่อนหน้า โดยการบริโภคในหมวดสินค้าคงทน สะท้อนจากปริมาณการจำหน่ายรถยนต์นั่งและปริมาณรถจักรยานยนต์จดทะเบียนใหม่ ในเดือนกุมภาพันธ์ 2566 เพิ่มขึ้นจากช่วงเดียวกันปีก่อนที่ร้อยละ 10.1 และ 9.8 ตามลำดับ และเพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 11.8 และ 4.0 ตามลำดับ ขณะที่รายได้เกษตรกรที่แท้จริง ในเดือนกุมภาพันธ์ 2566 ขยายตัวจากช่วงเดียวกันปีก่อนที่ร้อยละ 9.1 สำหรับดัชนีความเชื่อมั่นของผู้บริโภค ในเดือนกุมภาพันธ์ 2566 ปรับตัวเพิ่มขึ้นมาอยู่ที่ระดับ 52.6 จากระดับ 51.7 ในเดือนก่อน

ซึ่งเป็นการปรับตัวเพิ่มขึ้นต่อเนื่องเป็นเดือนที่ 9 และสูงสุดในรอบ 36 เดือน สะท้อนความเชื่อมั่นของผู้บริโภคต่อภาวะเศรษฐกิจ

ที่ปรับตัวดีขึ้น เนื่องจากการท่องเที่ยวฟื้นตัวชัดเจนมากขึ้น รวมถึงความกังวลจากอัตราเงินเฟ้อมีแนวโน้มลดลงต่อเนื่อง อย่างไรก็ดี

การจัดเก็บภาษีมูลค่าเพิ่ม ณ ระดับราคาคงที่ ในเดือนกุมภาพันธ์ 2566 ลดลงจากช่วงเดียวกันปีก่อนร้อยละ -1.5

เครื่องชี้การบริโภคภาคเอกชน 2565 2565 2566

Q1 Q2 Q3 Q4 ม.ค. ก.พ. YTD

ภาษีมูลค่าเพิ่ม ณ ราคาคงที่

(%yoy) 6.4% 14.0% 7.1% 7.3% ?2.0% 0.7% -1.5% -0.4%

%qoq_SA / %mom_SA 1.0% 1.1% 1.3% -5.1% 0.9% -1.3%

ปริมาณจำหน่ายรถยนต์นั่ง 5.3% 16.0% 9.2% 16.2% -14.8% -2.1% 10.1% 3.9%

%qoq_SA / %mom_SA 14.9% -10.2% -2.3% -16.1% 21.5% 11.8%

ปริมาณรถจักรยานยนต์จดทะเบียนใหม่ (%YoY) 12.0% 3.2% 6.0% 38.5% 6.3% 10.1% 9.8% 10.0%

%qoq_SA / %mom_SA ?1.5% 6.3% 4.8% -3.2% 2.2% 4.0%

ปริมาณการนำเข้าสินค้าอุปโภคบริโภค (%YoY) -1.4% 5.6% 0.9% ?0.6% -10.6% -4.4% -1.9% -3.3%

%qoq_SA / %mom_SA -0.1% ?0.9% ?1.3% -8.3% 6.0% 2.3%

ดัชนีความเชื่อมั่นผู้บริโภค (ระดับ) 43.9 43.4 40.8 43.6 47.9 51.7 52.6 52.2

รายได้เกษตรกรที่แท้จริง (%YoY) 7.1% -0.7% 3.3% 11.6% 6.9% 2.8% 9.1% 5.8%

2. เครื่องชี้เศรษฐกิจด้านการลงทุนภาคเอกชน ทรงตัวจากเดือนก่อนหน้า โดยการลงทุนภาคเอกชน

ในหมวดเครื่องมือเครื่องจักร สะท้อนจากปริมาณการจำหน่ายรถยนต์เชิงพาณิชย์ ในเดือนกุมภาพันธ์ 2566 ลดลงจากช่วงเดียวกันปีก่อนที่ร้อยละ -10.0 แต่เพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 1.0 สำหรับการลงทุน

ในหมวดการก่อสร้าง สะท้อนจากปริมาณการจำหน่ายปูนซีเมนต์ภายในประเทศ ในเดือนกุมภาพันธ์ 2566 ลดลงจากช่วงเดียวกันปีก่อน

ที่ร้อยละ -4.3 แต่เพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 0.2 ขณะที่ภาษีธุรกรรมอสังหาริมทรัพย์เพิ่มขึ้นจากช่วงเดียวกันปีก่อนร้อยละ 13.7 และเพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 5.4

เครื่องชี้การลงทุนภาคเอกชน 2565 2565 2566

Q1 Q2 Q3 Q4 ม.ค. ก.พ. YTD

เครื่องชี้การลงทุนในเครื่องจักร

ปริมาณการนำเข้าสินค้าทุน

(%YoY) ?1.2% 8.1% 3.6% ?4.7% ?10.7% ?12.6% -1.5% ?7.5%

%qoq_SA / %mom_SA 2.7% 0.5% ?6.5% ?7.4% 2.3% 7.2%

ปริมาณจำหน่ายรถยนต์เชิงพาณิชย์ (%YoY) 15.2% 20.6% 9.7% 37.5% ?0.2% ?7.3% ?10.0% ?8.8%

%qoq_SA / %mom_SA 18.8% ?5.3% 1.3% ?12.5% 6.9% 1.0%

เครื่องชี้การลงทุนก่อสร้าง

ภาษีจากการทำธุรกรรมอสังหาริมทรัพย์ (%YoY) 13.4% ?1.8% 18.4% 21.9% 14.6% 12.5% 13.7% 13.2%

%qoq_SA / %mom_SA ?0.1% 20.1% ?6.7% 1.1% ?5.2% 5.4%

ปริมาณจำหน่ายปูนซีเมนต์

(%YoY) ?2.5% 0.0% ?7.8% 2.8% ?4.7% ?5.6% ?4.3% ?5.0%

%qoq_SA / %mom_SA 3.2% ?6.0% ?0.5% ?0.9% 0.5% 0.2%

ดัชนีราคาวัสดุก่อสร้าง (%YoY) 5.7% 7.2% 6.9% 5.6% 3.4% 3.5% 2.6% 3.0%

3. การใช้จ่ายงบประมาณ การเบิกจ่ายงบประมาณ ในเดือนกุมภาพันธ์ 2566 เบิกจ่ายได้รวมจำนวน 256.4 พันล้านบาท โดยเป็นการเบิกจ่ายจากงบประมาณปีปัจจุบันจำนวน 243.5 พันล้านบาท แบ่งเป็นการเบิกจ่ายรายจ่ายประจำ 208.7 พันล้านบาท และรายจ่ายลงทุน 34.7 พันล้านบาท และเป็นการเบิกจ่ายจากงบประมาณปีก่อน 12.8 พันล้านบาท ทำให้ในช่วง 5 เดือนแรกของปีงบประมาณ 2566 มีการเบิกจ่ายรวม 1,530.8 พันล้านบาท โดยเป็นการเบิกจ่ายจากงบประมาณปีปัจจุบันจำนวน 1,443.7 พันล้านบาท แบ่งเป็นรายจ่ายประจำ 1,258.4 พันล้านบาท รายจ่ายลงทุน 185.2 พันล้านบาท และการเบิกจ่ายจากงบประมาณปีก่อน 87.1 พันล้านบาท

เครื่องชี้

ภาคการคลัง FY2565 FY2565 FY2566

Q1 Q2 Q3 Q4 Q1 ม.ค. ก.พ. FYYTD

รายจ่ายปีปัจจุบัน 2,932.5 983.6 606.3 679.2 663.3 982.2 217.9 243.5 1,443.7

%YoY ?2.6 4.8 ?1.1 0.3 ?15.4 -0.1 19.3 38.2 9.6

รายจ่ายประจำ 2,516.5 886.6 515.2 570.8 543.8 858.7 190.9 208.7 1,258.4

%YoY ?2.6 2.4 ?2.1 3.2 ?14.9 -3.1 17.5 71.9 7.5

รายจ่ายลงทุน 415.9 97.0 91.0 108.4 119.5 123.4 26.9 34.7 185.2

%YoY ?2.9 32.8 5.0 ?12.3 ?17.5 27.3 33.1 16.7 25.9

รายจ่ายปีก่อน 213.6 75.5 57.6 31.8 48.7 58.9 15.3 12.8 87.1

%YoY 8.7 -5.3 6.4 18.7 36.1 -22.0 -17.1 -26.7 -21.9

รายจ่ายรวม 3,146.2 1,059.1 663.9 711.0 712.0 1,041.1 233.2 256.4 1,530.8

%YoY ?1.9 4.0 ?0.5 1.0 ?13.1 -1.7 15.9 51.9 7.1

4. มูลค่าการส่งออกสินค้าลดลงจากช่วงเดียวกันปีก่อน โดยมูลค่าการส่งออกสินค้ารวมในรูปเงินสกุลดอลลาร์สหรัฐ ในเดือนกุมภาพันธ์ 2566 อยู่ที่ 22,376.3 ล้านดอลลาร์สหรัฐ ลดลงจากช่วงเดียวกันปีก่อนที่ร้อยละ -4.7 และหากพิจารณาเฉพาะมูลค่าการส่งออกสินค้าที่ไม่รวมน้ำมันและสินค้าที่เกี่ยวเนื่อง ทองคำ และยุทธปัจจัย พบว่า ลดลงเพียงร้อยละ -0.05 ส่วนหนึ่งเป็นผลมาจากปัจจัยฐานสูงในช่วงเดียวกันปีก่อน ประกอบกับการชะลอตัวของเศรษฐกิจโลก ส่งผลให้สินค้าส่งออกในกลุ่มอิเล็กทรอนิกส์และเครื่องใช้ไฟฟ้าลดลง อย่างไรก็ดี สินค้าส่งออกที่ยังขยายตัว ได้แก่ ผลไม้สด แช่เย็น แช่แข็ง และแห้ง ไก่สด แช่เย็น แช่แข็ง และน้ำตาลทราย โดยขยายตัวร้อยละ 95.0 61.6 และ 21.4 ตามลำดับ รวมทั้งสินค้าอัญมณีและเครื่องประดับ (ไม่รวมทองคำ) รถจักรยานยนต์และส่วนประกอบ และรถยนต์ อุปกรณ์ และส่วนประกอบ ที่ขยายตัวร้อยละ 81.7 15.7 และ 3.6 ตามลำดับ ทั้งนี้

เมื่อพิจารณามูลค่าการส่งออกสินค้า โดยจำแนกเป็นรายตลาดคู่ค้าหลักของไทย พบว่า ส่วนใหญ่ปรับตัวลดลงตามอุปสงค์

ที่ชะลอตัวของประเทศคู่ค้า อย่างไรก็ดี ตลาดที่ยังคงขยายตัว ได้แก่ ตลาดฮ่องกง ตะวันออกกลาง และอินเดีย ที่ขยายตัวร้อยละ 28.6 23.8 และ 3.9 ตามลำดับ

ประเทศคู่ค้าหลัก

16 ประเทศ สัดส่วน 2565 2565 2566

2565 Q1 Q2 Q3 Q4 ม.ค. ก.พ. YTD

ส่งออกไปทั้งโลก 100.0% 5.5% 14.7% 10.7% 6.6% -8.5% -4.5% -4.7% -4.6%

สหรัฐฯ 16.6% 13.4% 23.10% 17.80% 15.90% -1.30% -4.7% -9.5% -7.2%

จีน 12.2% -7.7% 4.10% -1.90% -18.10% -13.40% -11.4% -7.9% -9.6%

ญี่ปุ่น 8.6% -1.3% 1.20% 0.90% -0.20% -7.10% -9.2% -2.5% -5.9%

สหภาพยุโรป (15) 8.4% 6.5% 6.90% 4.90% 17.00% -2.00% 2.6% -1.2% 0.6%

ทวีปออสเตรเลีย 4.7% 1.7% -2.40% -3.90% 18.10% -3.10% -7.2% -9.2% -8.2%

เวียดนาม 4.6% 5.5% -1.40% 1.20% 28.70% -1.20% -17.5% -12.0% -14.6%

มาเลเซีย 4.4% 5.1% 12.30% 7.40% 31.20% -21.50% -14.4% -7.9% -11.1%

ฮ่องกง 3.5% -13.0% 5.00% -7.20% -22.60% -24.70% -33.0% 28.5% 0.3%

สิงคโปร์ 3.6% 13.4% 56.30% 29.50% -2.20% -15.40% 27.3% -21.2% -1.0%

อินโดนีเซีย 3.6% 15.8% 38.00% 38.50% 10.80% -16.10% 3.8% -3.0% 0.1%

ตะวันออกกลาง 3.8% 22.8% 14.70% 28.80% 37.70% 13.00% 23.7% 23.7% 23.7%

อินเดีย 3.7% 22.6% 33.10% 60.30% 13.60% -6.10% 5.3% 3.9% 4.6%

ฟิลิปปินส์ 2.6% 4.4% 8.90% 23.80% 5.10% -15.50% 3.2% 12.4% 7.8%

แอฟริกา 2.3% -5.9% -1.60% 12.40% -6.30% -23.30% 14.7% 11.2% 12.8%

เกาหลีใต้ 2.2% 8.4% 23.20% 14.00% 7.80% -10.30% 0.6% -7.0% -3.4%

ไต้หวัน 1.6% 0.8% 9.70% 8.10% -2.60% -11.30% -7.2% -5.8% -6.5%

อาเซียน-9 25.0% 10.4% 16.80% 19.00% 19.20% -10.90% -3.5% -5.8% -4.7%

อาเซียน-5 14.2% 9.5% 27.00% 23.10% 11.90% -17.60% 2.3% -6.4% -2.4%

อินโดจีน-4 10.9% 11.5% 4.90% 14.10% 30.10% -0.90% -11.1% -4.9% -7.9%

5. เครื่องชี้เศรษฐกิจไทยด้านอุปทาน ปรับตัวดีขึ้นจากช่วงเดียวกันปีก่อน โดยภาคการเกษตร สะท้อนจาก

ดัชนีผลผลิตสินค้าเกษตรกรรม ในเดือนกุมภาพันธ์ 2566 ขยายตัวจากช่วงเดียวกันปีก่อนที่ร้อยละ 8.8 และเพิ่มขึ้นเมื่อเทียบกับ

เดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 2.4 จากการเพิ่มขึ้นของผลผลิตสำคัญ อาทิ ข้าวเปลือก ข้าวโพด และปาล์มน้ำมัน เป็นต้น สำหรับภาคอุตสาหกรรม สะท้อนจากดัชนีผลผลิตอุตสาหกรรม ในเดือนกุมภาพันธ์ 2566 ลดลงจากช่วงเดียวกันปีก่อน

ที่ร้อยละ -2.7 แต่เพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 2.1 ขณะที่ดัชนีความเชื่อมั่นภาคอุตสาหกรรม ในเดือนกุมภาพันธ์ 2566 เพิ่มขึ้นมาอยู่ที่ระดับ 96.2 ซึ่งสูงสุดในรอบ 47 เดือน จากระดับ 93.9 ในเดือนก่อนหน้า ซึ่งเป็นการปรับตัวเพิ่มขึ้นในทุกองค์ประกอบของดัชนีฯ โดยมีปัจจัยสนับสนุนจากการฟื้นตัวของอุปสงค์ในประเทศ และการขยายตัวต่อเนื่องของการท่องเที่ยว อย่างไรก็ดี ยังมีปัจจัยกดดันจากอุปสงค์ของต่างประเทศที่ชะลอตัว สำหรับภาคบริการด้านการท่องเที่ยว ในเดือนกุมภาพันธ์ 2566 มีนักท่องเที่ยวชาวต่างชาติที่เดินทางเข้าประเทศไทยรวม จำนวน 2.11 ล้านคน

คิดเป็นอัตราการขยายตัวจากช่วงเดียวกันปีก่อนที่ร้อยละ 1,283.3 และเพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 16.5 โดยส่วนใหญ่เป็นนักท่องเที่ยวจากมาเลเซีย รัสเซีย อินเดีย เกาหลีใต้ จีน และอินเดีย ตามลำดับ เช่นเดียวกับการท่องเที่ยวภายในประเทศที่มีผู้เยี่ยมเยือนชาวไทย ในเดือนกุมภาพันธ์ 2566 จำนวน 20.1 ล้านคน คิดเป็นอัตราการขยายตัวจากช่วงเดียวกันปีก่อนที่ร้อยละ 31.8 และเพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 8.9

เครื่องชี้เศรษฐกิจด้านอุปทาน 2565 2565 2566

Q1 Q2 Q3 Q4 ม.ค. ก.พ. YTD

ดัชนีผลผลิตสินค้าเกษตรกรรม (%YoY) 1.8% 3.1% 4.1% ?3.4% 3.0% 6.0% 8.8% 7.3%

%qoq_SA / %mom_SA 0.0% 2.0% ?2.5% 3.6% 1.9% 2.4%

ดัชนีผลผลิตอุตสาหกรรม

(%YoY) 0.4% 1.4% ?1.1% 7.7% ?6.0% ?4.8% ?2.7% ?3.8%

%qoq_SA / %mom_SA ?0.4% ?0.5% ?0.1% ?5.1% 1.1% 2.1%

อัตราการใช้กำลังการผลิต (%) 62.8% 66.8% 61.2% 62.8% 60.3% 62.2% 61.9% 62.0%

ดัชนีความเชื่อมั่นภาคอุตสาหกรรม (ระดับ) 89.3 88.0 85.6 90.4 93.1 93.9 96.2 95.1

นักท่องเที่ยวต่างชาติ (%YoY) 2,506.6% 2,366.0% 7,704.0% 7,847.7% 1,497.8% 1,502.8% 1,283.3% 1,385.8%

%qoq_SA / %mom_SA 72.0% 323.6% 101.5% 6.2% 18.9% 16.5%

จำนวนผู้เยี่ยมเยือนชาวไทย

(%YoY) 181.7% 72.2% 400.4% 1,169.3% 83.4% 46.2% 31.8% 38.9%

%qoq_SA / %mom_SA 75.3% 64.4% -3.0% -34.0% 17.4% 8.9%

6. เสถียรภาพเศรษฐกิจยังอยู่ในเกณฑ์ดี และแรงกดดันจากระดับราคาสินค้าลดลงต่อเนื่อง สะท้อนจากอัตราเงินเฟ้อทั่วไปในเดือนกุมภาพันธ์ 2566 อยู่ที่ร้อยละ 3.79 ขณะที่อัตราเงินเฟ้อพื้นฐานอยู่ที่ร้อยละ 1.93 ส่วนสัดส่วน

หนี้สาธารณะ ณ สิ้นเดือนมกราคม 2566 อยู่ที่ร้อยละ 61.3 ต่อ GDP ซึ่งยังอยู่ภายใต้กรอบวินัยการเงินการคลังที่ตั้งไว้ตามพระราชบัญญัติวินัยการเงินการคลังของรัฐ พ.ศ. 2561 และผู้ขอรับประโยชน์ทดแทนกรณีว่างงานรายใหม่ ในเดือนกุมภาพันธ์ 2566 อยู่ที่ร้อยละ 0.57 ของผู้ประกันตนตามมาตรา 33 ทั้งหมด สำหรับเสถียรภาพภายนอกยังอยู่ในระดับที่มั่นคง และสามารถรองรับความเสี่ยงจากความผันผวนของเศรษฐกิจโลกได้ สะท้อนจากทุนสำรองระหว่างประเทศ ณ สิ้นเดือนกุมภาพันธ์ 2566 อยู่ในระดับสูงที่ 217.4 พันล้านดอลลาร์สหรัฐ

เครื่องชี้ด้านเสถียรภาพเศรษฐกิจ 2565 2565 2566

Q1 Q2 Q3 Q4 ม.ค. ก.พ. YTD

ภายในประเทศ

อัตราการว่างงาน (%) 1.3% 1.5% 1.4% 1.2% 1.2% 1.2% 0.9% 1.1%

ผู้รับประโยชน์ทดแทนกรณีว่างงานรายใหม่

(%ต่อจำนวนผู้ประกันตน ม.33) 0.57% 0.61% 0.52% 0.62% 0.52% 0.55% 0.57% 0.56%

อัตราเงินเฟ้อทั่วไป (%YoY) 6.08% 4.75% 6.46% 7.28% 5.81% 5.02% 3.79% 4.40%

อัตราเงินเฟ้อพื้นฐาน (%YoY) 2.51% 1.43% 2.27% 3.08% 3.20% 3.04% 1.93% 2.48%

หนี้สาธารณะต่อ GDP(%) 61.0% 60.6% 61.0% 60.5% 61.0% 61.3% n.a. 61.3%

ภายนอกประเทศ

ดุลบัญชีเดินสะพัด (พันล้านดอลลาร์สหรัฐ) -16.9 ?2.4 ?8.0 -7.7 1.2 -2.0 n.a. -2.0

ทุนสำรองทางการ (พันล้านดอลลาร์สหรัฐ) 216.6 242.4 222.3 199.4 216.6 225.5 217.4 217.4

ฐานะสุทธิ Forward (พันล้านดอลลาร์สหรัฐ) 29.2 30.5 28.7 28.7 29.2 26.4 27.2 27.2

ตารางที่ 1 เครื่องชี้ภาวะเศรษฐกิจ (Economic Indicators) ในเดือนกุมภาพันธ์ 2566

เครื่องชี้ภาวะเศรษฐกิจ

รายเดือน 2565 2565 2566

Q1 Q2 Q3 Q4 ม.ค. ก.พ. YTD

ภาวะเศรษฐกิจภายนอก

ราคาน้ำมันดิบ Dubai (ดอลลาร์สหรัฐ/บาร์เรล) /7 96.04 95.4 107.84 96.1 84.83 80.85 81.74 81.30

อัตราดอกเบี้ย Federal Fund (%)/7 4.25-4.50 0.25?0.50 1.50?1.75 3.00?3.25 4.25-4.50 4.25-4.50 4.50?4.75 4.50?4.75

ด้านอุปสงค์

การบริโภคภาคเอกชน

ภาษีมูลค่าเพิ่ม ณ ระดับราคาคงที่ (%YoY)/1 6.4 14.0 7.1 7.3 -2.0 0.7 ?1.5 ?0.4

ปริมาณจำหน่ายรถยนต์นั่ง (%YoY)/13 5.3 16.0 9.2 16.2 ?14.8 -2.1 10.1 3.9

ปริมาณรถจักรยานยนต์จดทะเบียนใหม่ (%YoY)/12 12.0 3.2 6.0 38.5 6.3 10.1 9.8 10.0

ปริมาณการนำเข้าสินค้าอุปโภคในรูปดอลลาร์สหรัฐ (%YoY) /14 ?1.4 5.6 0.9 ?0.6 ?10.6 -4.4 -1.9 -3.3

ดัชนีความเชื่อมั่นผู้บริโภคต่อเศรษฐกิจโดยรวม (ระดับ) /5 43.9 43.4 40.8 43.6 47.9 51.7 52.6 52.2

การลงทุนภาคเอกชน

ปริมาณการนำเข้าสินค้าทุนในรูปดอลลาร์สหรัฐ (%YoY)/14 -1.2 8.1 3.6 ?4.7 -10.7 -12.6 -1.5 -7.5

ปริมาณจำหน่ายรถยนต์เชิงพาณิชย์ (%YoY)/13 15.2 20.6 9.7 37.5 -0.2 -7.3 -10.0 -8.8

ภาษีจากการทำธุรกรรมอสังหาริมทรัพย์รวม (%YoY) /1 13.4 ?1.8 18.4 21.9 14.6 12.5 13.7 13.2

ปริมาณจำหน่ายปูนซีเมนต์ (%YoY) /14 -2.5 0 ?7.8 2.8 -4.7 -5.6 -4.3 -5.0

ดัชนีราคาวัสดุก่อสร้าง (%YoY) /4 5.8 7.2 6.9 5.6 3.4 3.5 2.6 3.0

การค้าระหว่างประเทศ

มูลค่าการส่งออก (พันล้านดอลลาร์สหรัฐ); ระบบศุลกากร/4 287.1 73.6 75.5 72.2 65.8 20.3 22.4 42.6

(%YoY) /4 5.5 14.7 10.7 6.6 ?8.5 ?4.5 ?4.7 ?4.6

ราคาสินค้าส่งออก (%YoY) /4 4.2 3.9 5.1 4.4 3.1 3.0 2.1 2.6

ปริมาณการส่งออก (%YoY)/14 1.3 10.3 5.3 2 -11.3 ?7.3 ?6.7 ?7.0

มูลค่าการนำเข้า (พันล้านดอลลาร์สหรัฐ) ระบบศุลกากร/4 303.2 73.7 79.8 80.9 68.8 24.9 23.5 48.4

(%YoY) /4 13.6 17 21.8 20.2 ?3.3 5.5 1.1 3.3

ราคาสินค้านำเข้า (%YoY) /4 11.1 12.6 14.1 11.2 6.7 5.4 2.6 4.0

ปริมาณการนำเข้า (%YoY)/14 2.2 3.9 6.7 8.1 ?9.3 0.1 ?1.4 ?0.7

ดุลการค้า (พันล้านดอลลาร์สหรัฐ);ระบบศุลกากร/4 -16.1 ?0.1 ?4.3 -8.7 -3.0 ?4.7 ?1.1 ?5.8

ด้านอุปทาน

ภาคการเกษตร

ดัชนีผลผลิตสินค้าเกษตร (%YoY) /6 1.8 3.1 4.1 ?3.4 3.0 6.0 8.8 7.3

ดัชนีราคาสินค้าเกษตร (%YoY) /6 11.6 4.5 10.1 20.1 12.9 1.5 4.2 2.8

รายได้เกษตรกรที่แท้จริง (%YoY) /14 7.1 -0.7 3.3 11.6 6.9 2.8 9.1 5.8

การจ้างงานภาคเกษตร (%YoY) /3 ?0.6 3.4 ?0.4 ?1.9 ?2.9 ?0.8 3.1 1.1

ภาคอุตสาหกรรม

ดัชนีผลผลิตอุตสาหกรรม (%YoY) /9 0.4 1.4 ?1.1 7.7 ?6.0 ?4.8 ?2.7 ?3.8

มูลค่าการนำเข้าวัตถุดิบในรูปดอลลาร์สหรัฐ (%YoY)/4 8.3 7.3 16.2 16.6 ?6.8 ?7.4 -10.5 ?8.9

ปริมาณการนำเข้าวัตถุดิบในรูปดอลลาร์สหรัฐ (%YoY) /14 3.2 0.2 9.3 12.1 ?9.0 ?10.6 -12.8 ?11.6

อัตราการใช้กำลังการผลิต (%) /9 62.8 66.8 61.2 62.8 60.3 62.2 61.9 62.0

การจ้างงานภาคอุตสาหกรรม (%YoY) /3 4.9 1.8 3.9 6.4 7.9 3.1 0.3 1.6

ดัชนีความเชื่อมั่นภาคอุตสาหกรรม (ระดับ)/8 89.3 88.0 85.6 90.4 93.1 93.9 96.2 95.1

ภาคบริการ

จำนวนนักท่องเที่ยวต่างประเทศ(ล้านคน)/10 11.15 0.50 1.58 3.61 5.46 2.14 2.11 4.26

(%YoY) /14 2,506.6 2,366.0 7,704.0 7,847.7 1,497.8 1,502.8 1,283.3 1,385.8

จำนวนผู้เยี่ยมเยือนชาวไทย (%YoY)/10 181.7% 72.2% 400.4% 1,169.3% 83.4% 46.2% 31.8% 38.9%

การจ้างงานภาคบริการ (%YoY) /3 6.8 4.0 5.6 9.5 8.4 2.5 4.4 3.4

เครื่องชี้ภาวะเศรษฐกิจ 2565 2565 2566

รายเดือน Q1 Q2 Q3 Q4 ม.ค. ก.พ. YTD

เสถียรภาพทางเศรษฐกิจต่างประเทศ

อัตราแลกเปลี่ยนเฉลี่ย (บาท/ดอลลาร์สหรัฐ)/2 35.0 33.1 34.4 36.4 36.2 32.8 34.0 33.4

ดุลบัญชีเดินสะพัด (พันล้านดอลลาร์สหรัฐ)/2 -16.9 ?2.4 ?8.0 -7.7 1.2 -2.0 n.a. ?2.0

ทุนสำรองทางการ (พันล้านดอลลาร์สหรัฐ)/2 216.6 242.4 222.3 199.4 216.6 225.5 217.4 217.4

ฐานะซื้อเงินตราต่างประเทศล่วงหน้าสุทธิ (พันล้านดอลลาร์สหรัฐ)/2 29.2 30.5 28.7 28.7 29.2 26.4 27.2 27.2

เสถียรภาพทางเศรษฐกิจในประเทศ

อัตราการว่างงาน (%) /3 1.3 1.5 1.4 1.2 1.2 1.2 0.9 1.1

ผู้รับประโยชน์ทดแทนกรณีว่างงานรายใหม่ (%ต่อจำนวนผู้ประกันตน ม. 33) 0.57 0.61 0.52 0.62 0.52 0.55 0.57 0.56

ดัชนีราคาผู้ผลิต (%YoY) /4 10.4 9.8 13.3 11.1 7.3 2.4 1.6 2.0

อัตราเงินเฟ้อทั่วไป (%YoY) /4 6.08 4.74 6.46 7.29 5.81 5.02 3.79 4.40

อัตราเงินเฟ้อพื้นฐาน (%YoY) /4 2.50 1.44 2.26 3.08 3.21 3.04 1.93 2.48

หนี้สาธารณะต่อ GDP(%) /1 61.0 60.6 61.0 60.5 61.0 61.3 n.a. 61.3

ภาคการคลัง (ปีงบประมาณ)/1 FY2565 FY2565 FY2565 FY2565 FY2565 FY2566 FY2566 FY2566 FYTD/2566

Q1 Q2 Q3 Q4 Q1/66 ม.ค. 66 ก.พ. 66

รายจ่ายปีปัจจุบัน (พันล้านบาท)/1 2,932.5 983.6 606.3 679.2 663.3 982.2 217.9 243.5 1,443.7

(%YoY) /1 ?2.6 4.8 ?1.1 0.3 ?15.4 -0.1 19.3 38.2 9.6

รายจ่ายประจำ (พันล้านบาท)/1 2,516.5 886.6 515.2 570.8 543.8 858.7 190.9 208.7 1,258.4

(%YoY) /1 ?2.6 2.4 ?2.1 3.2 ?14.9 -3.1 17.5 71.9 7.5

รายจ่ายลงทุน (พันล้านบาท)/1 415.9 97.0 91.0 108.4 119.5 123.4 26.9 34.7 185.2

(%YoY) /1 ?2.9 32.8 5.0 ?12.3 ?17.5 27.3 33.1 16.7 25.9

รายจ่ายปีก่อน (พันล้านบาท)/1 213.6 75.5 57.6 31.8 48.7 58.9 15.3 12.8 87.1

(%YoY) /1 8.7 -5.3 6.4 18.7 36.1 -22.0 -17.1 -26.7 -21.9

รายจ่ายรวม (พันล้านบาท)/1 3,146.2 1,059.1 663.9 711.0 712.0 1,041.1 233.2 256.4 1,530.8

(%YoY) /1 ?1.9 4.0 ?0.5 1.0 ?13.1 -1.7 15.9 51.9 7.1

ที่มา: 1/กระทรวงการคลัง 2/ธนาคารแห่งประเทศไทย 3/สำนักงานสถิติแห่งชาติ 4/กระทรวงพาณิชย์ 5/มหาวิทยาลัยหอการค้าไทย 6/สำนักงานเศรษฐกิจการเกษตร 7/Reuters

8/สภาอุตสาหกรรมแห่งประเทศไทย 9/สำนักงานเศรษฐกิจอุตสาหกรรม 10/กระทรวงการท่องเที่ยวและกีฬา 11/ กรมจัดเก็บประกอบด้วยกรมสรรพากร กรมสรรพสามิต

และกรมศุลกากร 12/กรมการขนส่งทางบก 13/บริษัท โตโยต้า มอเตอร์ ประเทศไทย จำกัด 14/คำนวณโดยสำนักงานเศรษฐกิจการคลัง

ที่มา: กระทรวงการคลัง

ฉบับที่ 8/2566 วันที่ 30 มีนาคม 2566

ภาวะเศรษฐกิจการคลังประจำเดือนกุมภาพันธ์ 2566

?เศรษฐกิจไทยในเดือนกุมภาพันธ์ 2566 ได้รับปัจจัยสนับสนุนจากการบริโภคภาคเอกชนในหมวดสินค้าคงทน

ที่ปรับตัวดีขึ้น การท่องเที่ยวที่ขยายตัวได้ต่อเนื่องทั้งจากนักท่องเที่ยวต่างประเทศและผู้เยี่ยมเยือนชาวไทย รวมถึง

แรงกดดันจากอัตราเงินเฟ้อที่ลดลงต่อเนื่อง?

นายพรชัย ฐีระเวช ผู้อำนวยการสำนักงานเศรษฐกิจการคลัง เปิดเผยภาวะเศรษฐกิจการคลังประจำเดือนกุมภาพันธ์ 2566 ว่า ?เศรษฐกิจไทยในเดือนกุมภาพันธ์ 2566 ได้รับปัจจัยสนับสนุนจากการบริโภคภาคเอกชนในหมวดสินค้าคงทนที่ปรับตัวดีขึ้น การท่องเที่ยวที่ขยายตัวได้ต่อเนื่องทั้งจากนักท่องเที่ยวต่างประเทศและผู้เยี่ยมเยือนชาวไทย รวมถึงแรงกดดันจากอัตราเงินเฟ้อที่ลดลงต่อเนื่อง? โดยมีรายละเอียดสรุปได้ ดังนี้

เครื่องชี้เศรษฐกิจด้านการบริโภคภาคเอกชน ปรับตัวดีขึ้นจากเดือนก่อนหน้า โดยการบริโภคในหมวดสินค้าคงทน สะท้อนจากปริมาณการจำหน่ายรถยนต์นั่งและปริมาณรถจักรยานยนต์จดทะเบียนใหม่ ในเดือนกุมภาพันธ์ 2566 เพิ่มขึ้นจากช่วงเดียวกันปีก่อนที่ร้อยละ 10.1 และ 9.8 ตามลำดับ และเพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 11.8 และ 4.0 ตามลำดับ ขณะที่รายได้เกษตรกรที่แท้จริง ในเดือนกุมภาพันธ์ 2566 ขยายตัวจากช่วงเดียวกันปีก่อนที่ร้อยละ 9.1 สำหรับดัชนีความเชื่อมั่นของผู้บริโภค ในเดือนกุมภาพันธ์ 2566 ปรับตัวเพิ่มขึ้นมาอยู่ที่ระดับ 52.6 จากระดับ 51.7 ในเดือนก่อน ซึ่งเป็น

การปรับตัวเพิ่มขึ้นต่อเนื่องเป็นเดือนที่ 9 และสูงสุดในรอบ 36 เดือน สะท้อนความเชื่อมั่นของผู้บริโภคต่อภาวะเศรษฐกิจที่ปรับตัวดีขึ้น เนื่องจากการท่องเที่ยวฟื้นตัวชัดเจนมากขึ้น รวมถึงความกังวลจากอัตราเงินเฟ้อมีแนวโน้มลดลงต่อเนื่อง อย่างไรก็ดี การจัดเก็บภาษีมูลค่าเพิ่ม ณ ระดับราคาคงที่ ในเดือนกุมภาพันธ์ 2566 ลดลงจากช่วงเดียวกันปีก่อนร้อยละ -1.5

เครื่องชี้เศรษฐกิจด้านการลงทุนภาคเอกชน ทรงตัวจากเดือนก่อนหน้า โดยการลงทุนภาคเอกชน

ในหมวดเครื่องมือเครื่องจักร สะท้อนจากปริมาณการจำหน่ายรถยนต์เชิงพาณิชย์ ในเดือนกุมภาพันธ์ 2566 ลดลงจากช่วงเดียวกันปีก่อนที่ร้อยละ -10.0 แต่เพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 1.0 สำหรับการลงทุน

ในหมวดการก่อสร้าง สะท้อนจากปริมาณการจำหน่ายปูนซีเมนต์ภายในประเทศ ในเดือนกุมภาพันธ์ 2566 ลดลงจากช่วงเดียวกันปีก่อน

ที่ร้อยละ -4.3 แต่เพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 0.2 ขณะที่ภาษีธุรกรรมอสังหาริมทรัพย์เพิ่มขึ้นจากช่วงเดียวกันปีก่อนร้อยละ 13.7 และเพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 5.4

มูลค่าการส่งออกสินค้าลดลงจากช่วงเดียวกันปีก่อน โดยมูลค่าการส่งออกสินค้ารวมในรูปเงินสกุลดอลลาร์สหรัฐ ในเดือนกุมภาพันธ์ 2566 อยู่ที่ 22,376.3 ล้านดอลลาร์สหรัฐ ลดลงจากช่วงเดียวกันปีก่อนที่ร้อยละ -4.7 และหากพิจารณาเฉพาะมูลค่าการส่งออกสินค้าที่ไม่รวมน้ำมันและสินค้าที่เกี่ยวเนื่อง ทองคำ และยุทธปัจจัย พบว่า ลดลงเพียงร้อยละ -0.05 ส่วนหนึ่งเป็นผลมาจากปัจจัยฐานสูงในช่วงเดียวกันปีก่อน ประกอบกับการชะลอตัวของเศรษฐกิจโลก ส่งผลให้สินค้าส่งออกในกลุ่มอิเล็กทรอนิกส์และเครื่องใช้ไฟฟ้าลดลง อย่างไรก็ดี สินค้าส่งออกที่ยังขยายตัว ได้แก่ ผลไม้สด แช่เย็น แช่แข็ง และแห้ง ไก่สด แช่เย็น แช่แข็ง และน้ำตาลทราย โดยขยายตัวร้อยละ 95.0 61.6 และ 21.4 ตามลำดับ รวมทั้งสินค้าอัญมณีและเครื่องประดับ (ไม่รวมทองคำ) รถจักรยานยนต์และส่วนประกอบ และรถยนต์ อุปกรณ์ และส่วนประกอบ ที่ขยายตัวร้อยละ 81.7 15.7 และ 3.6 ตามลำดับ ทั้งนี้

เมื่อพิจารณามูลค่าการส่งออกสินค้า โดยจำแนกเป็นรายตลาดคู่ค้าหลักของไทย พบว่า ส่วนใหญ่ปรับตัวลดลงตามอุปสงค์

ที่ชะลอตัวของประเทศคู่ค้า อย่างไรก็ดี ตลาดที่ยังคงขยายตัว ได้แก่ ตลาดฮ่องกง ตะวันออกกลาง และอินเดีย ที่ขยายตัวร้อยละ 28.6 23.8 และ 3.9 ตามลำดับ

เครื่องชี้เศรษฐกิจไทยด้านอุปทาน ปรับตัวดีขึ้นจากช่วงเดียวกันปีก่อน โดยภาคการเกษตร สะท้อนจากดัชนีผลผลิตสินค้าเกษตรกรรม ในเดือนกุมภาพันธ์ 2566 ขยายตัวจากช่วงเดียวกันปีก่อนที่ร้อยละ 8.8 และเพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 2.4 จากการเพิ่มขึ้นของผลผลิตสำคัญ อาทิ ข้าวเปลือก ข้าวโพด และปาล์มน้ำมัน เป็นต้น สำหรับภาคอุตสาหกรรม สะท้อนจากดัชนีผลผลิตอุตสาหกรรม ในเดือนกุมภาพันธ์ 2566 ลดลงจากช่วงเดียวกันปีก่อนที่ร้อยละ -2.7 แต่เพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 2.1 ขณะที่ดัชนีความเชื่อมั่นภาคอุตสาหกรรม ในเดือนกุมภาพันธ์ 2566 เพิ่มขึ้นมาอยู่ที่ระดับ 96.2 ซึ่งสูงสุดในรอบ 47 เดือน จากระดับ 93.9 ในเดือนก่อนหน้า ซึ่งเป็นการปรับตัวเพิ่มขึ้นในทุกองค์ประกอบของดัชนีฯ โดยมีปัจจัยสนับสนุนจากการฟื้นตัวของอุปสงค์ในประเทศ และการขยายตัวต่อเนื่องของการท่องเที่ยว อย่างไรก็ดี ยังมีปัจจัยกดดันจากอุปสงค์ของต่างประเทศที่ชะลอตัว สำหรับภาคบริการด้านการท่องเที่ยว ในเดือนกุมภาพันธ์ 2566 มีนักท่องเที่ยวชาวต่างชาติที่เดินทางเข้าประเทศไทยรวม จำนวน 2.11 ล้านคน คิดเป็นอัตราการขยายตัว

จากช่วงเดียวกันปีก่อนที่ร้อยละ 1,283.3 และเพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 16.5

โดยส่วนใหญ่เป็นนักท่องเที่ยวจากมาเลเซีย รัสเซีย อินเดีย เกาหลีใต้ จีน และอินเดีย ตามลำดับ เช่นเดียวกับการท่องเที่ยวภายในประเทศที่มีผู้เยี่ยมเยือนชาวไทย ในเดือนกุมภาพันธ์ 2566 จำนวน 20.1 ล้านคน คิดเป็นอัตราการขยายตัวจาก

ช่วงเดียวกันปีก่อนที่ร้อยละ 31.8 และเพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 8.9

เสถียรภาพเศรษฐกิจยังอยู่ในเกณฑ์ดี และแรงกดดันจากระดับราคาสินค้าลดลงต่อเนื่อง สะท้อนจากอัตราเงินเฟ้อทั่วไปในเดือนกุมภาพันธ์ 2566 อยู่ที่ร้อยละ 3.79 ขณะที่อัตราเงินเฟ้อพื้นฐานอยู่ที่ร้อยละ 1.93 ส่วนสัดส่วน

หนี้สาธารณะ ณ สิ้นเดือนมกราคม 2566 อยู่ที่ร้อยละ 61.3 ต่อ GDP ซึ่งยังอยู่ภายใต้กรอบวินัยการเงินการคลังที่ตั้งไว้ตามพระราชบัญญัติวินัยการเงินการคลังของรัฐ พ.ศ. 2561 และผู้ขอรับประโยชน์ทดแทนกรณีว่างงานรายใหม่ ในเดือนกุมภาพันธ์ 2566 อยู่ที่ร้อยละ 0.57 ของผู้ประกันตนตามมาตรา 33 ทั้งหมด สำหรับเสถียรภาพภายนอกยังอยู่ในระดับที่มั่นคง และสามารถรองรับความเสี่ยงจากความผันผวนของเศรษฐกิจโลกได้ สะท้อนจากทุนสำรองระหว่างประเทศ ณ สิ้นเดือนกุมภาพันธ์ 2566 อยู่ในระดับสูงที่ 217.4 พันล้านดอลลาร์สหรัฐ

?เศรษฐกิจไทยในเดือนกุมภาพันธ์ 2566 ได้รับปัจจัยสนับสนุนจากการบริโภคภาคเอกชนในหมวดสินค้าคงทน

ที่ปรับตัวดีขึ้น การท่องเที่ยวที่ขยายตัวได้ต่อเนื่องทั้งจากนักท่องเที่ยวต่างประเทศและผู้เยี่ยมเยือนชาวไทย รวมถึงแรงกดดัน

จากอัตราเงินเฟ้อที่ลดลงต่อเนื่อง?

1. เครื่องชี้เศรษฐกิจด้านการบริโภคภาคเอกชน ปรับตัวดีขึ้นจากเดือนก่อนหน้า โดยการบริโภคในหมวดสินค้าคงทน สะท้อนจากปริมาณการจำหน่ายรถยนต์นั่งและปริมาณรถจักรยานยนต์จดทะเบียนใหม่ ในเดือนกุมภาพันธ์ 2566 เพิ่มขึ้นจากช่วงเดียวกันปีก่อนที่ร้อยละ 10.1 และ 9.8 ตามลำดับ และเพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 11.8 และ 4.0 ตามลำดับ ขณะที่รายได้เกษตรกรที่แท้จริง ในเดือนกุมภาพันธ์ 2566 ขยายตัวจากช่วงเดียวกันปีก่อนที่ร้อยละ 9.1 สำหรับดัชนีความเชื่อมั่นของผู้บริโภค ในเดือนกุมภาพันธ์ 2566 ปรับตัวเพิ่มขึ้นมาอยู่ที่ระดับ 52.6 จากระดับ 51.7 ในเดือนก่อน

ซึ่งเป็นการปรับตัวเพิ่มขึ้นต่อเนื่องเป็นเดือนที่ 9 และสูงสุดในรอบ 36 เดือน สะท้อนความเชื่อมั่นของผู้บริโภคต่อภาวะเศรษฐกิจ

ที่ปรับตัวดีขึ้น เนื่องจากการท่องเที่ยวฟื้นตัวชัดเจนมากขึ้น รวมถึงความกังวลจากอัตราเงินเฟ้อมีแนวโน้มลดลงต่อเนื่อง อย่างไรก็ดี

การจัดเก็บภาษีมูลค่าเพิ่ม ณ ระดับราคาคงที่ ในเดือนกุมภาพันธ์ 2566 ลดลงจากช่วงเดียวกันปีก่อนร้อยละ -1.5

เครื่องชี้การบริโภคภาคเอกชน 2565 2565 2566

Q1 Q2 Q3 Q4 ม.ค. ก.พ. YTD

ภาษีมูลค่าเพิ่ม ณ ราคาคงที่

(%yoy) 6.4% 14.0% 7.1% 7.3% ?2.0% 0.7% -1.5% -0.4%

%qoq_SA / %mom_SA 1.0% 1.1% 1.3% -5.1% 0.9% -1.3%

ปริมาณจำหน่ายรถยนต์นั่ง 5.3% 16.0% 9.2% 16.2% -14.8% -2.1% 10.1% 3.9%

%qoq_SA / %mom_SA 14.9% -10.2% -2.3% -16.1% 21.5% 11.8%

ปริมาณรถจักรยานยนต์จดทะเบียนใหม่ (%YoY) 12.0% 3.2% 6.0% 38.5% 6.3% 10.1% 9.8% 10.0%

%qoq_SA / %mom_SA ?1.5% 6.3% 4.8% -3.2% 2.2% 4.0%

ปริมาณการนำเข้าสินค้าอุปโภคบริโภค (%YoY) -1.4% 5.6% 0.9% ?0.6% -10.6% -4.4% -1.9% -3.3%

%qoq_SA / %mom_SA -0.1% ?0.9% ?1.3% -8.3% 6.0% 2.3%

ดัชนีความเชื่อมั่นผู้บริโภค (ระดับ) 43.9 43.4 40.8 43.6 47.9 51.7 52.6 52.2

รายได้เกษตรกรที่แท้จริง (%YoY) 7.1% -0.7% 3.3% 11.6% 6.9% 2.8% 9.1% 5.8%

2. เครื่องชี้เศรษฐกิจด้านการลงทุนภาคเอกชน ทรงตัวจากเดือนก่อนหน้า โดยการลงทุนภาคเอกชน

ในหมวดเครื่องมือเครื่องจักร สะท้อนจากปริมาณการจำหน่ายรถยนต์เชิงพาณิชย์ ในเดือนกุมภาพันธ์ 2566 ลดลงจากช่วงเดียวกันปีก่อนที่ร้อยละ -10.0 แต่เพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 1.0 สำหรับการลงทุน

ในหมวดการก่อสร้าง สะท้อนจากปริมาณการจำหน่ายปูนซีเมนต์ภายในประเทศ ในเดือนกุมภาพันธ์ 2566 ลดลงจากช่วงเดียวกันปีก่อน

ที่ร้อยละ -4.3 แต่เพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 0.2 ขณะที่ภาษีธุรกรรมอสังหาริมทรัพย์เพิ่มขึ้นจากช่วงเดียวกันปีก่อนร้อยละ 13.7 และเพิ่มขึ้นเมื่อเทียบกับเดือนก่อนหน้าหลังขจัดผลทางฤดูกาลที่ร้อยละ 5.4

เครื่องชี้การลงทุนภาคเอกชน 2565 2565 2566

Q1 Q2 Q3 Q4 ม.ค. ก.พ. YTD

เครื่องชี้การลงทุนในเครื่องจักร

ปริมาณการนำเข้าสินค้าทุน

(%YoY) ?1.2% 8.1% 3.6% ?4.7% ?10.7% ?12.6% -1.5% ?7.5%

%qoq_SA / %mom_SA 2.7% 0.5% ?6.5% ?7.4% 2.3% 7.2%

ปริมาณจำหน่ายรถยนต์เชิงพาณิชย์ (%YoY) 15.2% 20.6% 9.7% 37.5% ?0.2% ?7.3% ?10.0% ?8.8%

%qoq_SA / %mom_SA 18.8% ?5.3% 1.3% ?12.5% 6.9% 1.0%

เครื่องชี้การลงทุนก่อสร้าง

ภาษีจากการทำธุรกรรมอสังหาริมทรัพย์ (%YoY) 13.4% ?1.8% 18.4% 21.9% 14.6% 12.5% 13.7% 13.2%

%qoq_SA / %mom_SA ?0.1% 20.1% ?6.7% 1.1% ?5.2% 5.4%

ปริมาณจำหน่ายปูนซีเมนต์

(%YoY) ?2.5% 0.0% ?7.8% 2.8% ?4.7% ?5.6% ?4.3% ?5.0%

%qoq_SA / %mom_SA 3.2% ?6.0% ?0.5% ?0.9% 0.5% 0.2%

ดัชนีราคาวัสดุก่อสร้าง (%YoY) 5.7% 7.2% 6.9% 5.6% 3.4% 3.5% 2.6% 3.0%

3. การใช้จ่ายงบประมาณ การเบิกจ่ายงบประมาณ ในเดือนกุมภาพันธ์ 2566 เบิกจ่ายได้รวมจำนวน 256.4 พันล้านบาท โดยเป็นการเบิกจ่ายจากงบประมาณปีปัจจุบันจำนวน 243.5 พันล้านบาท แบ่งเป็นการเบิกจ่ายรายจ่ายประจำ 208.7 พันล้านบาท และรายจ่ายลงทุน 34.7 พันล้านบาท และเป็นการเบิกจ่ายจากงบประมาณปีก่อน 12.8 พันล้านบาท ทำให้ในช่วง 5 เดือนแรกของปีงบประมาณ 2566 มีการเบิกจ่ายรวม 1,530.8 พันล้านบาท โดยเป็นการเบิกจ่ายจากงบประมาณปีปัจจุบันจำนวน 1,443.7 พันล้านบาท แบ่งเป็นรายจ่ายประจำ 1,258.4 พันล้านบาท รายจ่ายลงทุน 185.2 พันล้านบาท และการเบิกจ่ายจากงบประมาณปีก่อน 87.1 พันล้านบาท

เครื่องชี้

ภาคการคลัง FY2565 FY2565 FY2566

Q1 Q2 Q3 Q4 Q1 ม.ค. ก.พ. FYYTD

รายจ่ายปีปัจจุบัน 2,932.5 983.6 606.3 679.2 663.3 982.2 217.9 243.5 1,443.7

%YoY ?2.6 4.8 ?1.1 0.3 ?15.4 -0.1 19.3 38.2 9.6

รายจ่ายประจำ 2,516.5 886.6 515.2 570.8 543.8 858.7 190.9 208.7 1,258.4

%YoY ?2.6 2.4 ?2.1 3.2 ?14.9 -3.1 17.5 71.9 7.5

รายจ่ายลงทุน 415.9 97.0 91.0 108.4 119.5 123.4 26.9 34.7 185.2

%YoY ?2.9 32.8 5.0 ?12.3 ?17.5 27.3 33.1 16.7 25.9

รายจ่ายปีก่อน 213.6 75.5 57.6 31.8 48.7 58.9 15.3 12.8 87.1

%YoY 8.7 -5.3 6.4 18.7 36.1 -22.0 -17.1 -26.7 -21.9

รายจ่ายรวม 3,146.2 1,059.1 663.9 711.0 712.0 1,041.1 233.2 256.4 1,530.8

%YoY ?1.9 4.0 ?0.5 1.0 ?13.1 -1.7 15.9 51.9 7.1

4. มูลค่าการส่งออกสินค้าลดลงจากช่วงเดียวกันปีก่อน โดยมูลค่าการส่งออกสินค้ารวมในรูปเงินสกุลดอลลาร์สหรัฐ ในเดือนกุมภาพันธ์ 2566 อยู่ที่ 22,376.3 ล้านดอลลาร์สหรัฐ ลดลงจากช่วงเดียวกันปีก่อนที่ร้อยละ -4.7 และหากพิจารณาเฉพาะมูลค่าการส่งออกสินค้าที่ไม่รวมน้ำมันและสินค้าที่เกี่ยวเนื่อง ทองคำ และยุทธปัจจัย พบว่า ลดลงเพียงร้อยละ -0.05 ส่วนหนึ่งเป็นผลมาจากปัจจัยฐานสูงในช่วงเดียวกันปีก่อน ประกอบกับการชะลอตัวของเศรษฐกิจโลก ส่งผลให้สินค้าส่งออกในกลุ่มอิเล็กทรอนิกส์และเครื่องใช้ไฟฟ้าลดลง อย่างไรก็ดี สินค้าส่งออกที่ยังขยายตัว ได้แก่ ผลไม้สด แช่เย็น แช่แข็ง และแห้ง ไก่สด แช่เย็น แช่แข็ง และน้ำตาลทราย โดยขยายตัวร้อยละ 95.0 61.6 และ 21.4 ตามลำดับ รวมทั้งสินค้าอัญมณีและเครื่องประดับ (ไม่รวมทองคำ) รถจักรยานยนต์และส่วนประกอบ และรถยนต์ อุปกรณ์ และส่วนประกอบ ที่ขยายตัวร้อยละ 81.7 15.7 และ 3.6 ตามลำดับ ทั้งนี้

เมื่อพิจารณามูลค่าการส่งออกสินค้า โดยจำแนกเป็นรายตลาดคู่ค้าหลักของไทย พบว่า ส่วนใหญ่ปรับตัวลดลงตามอุปสงค์

ที่ชะลอตัวของประเทศคู่ค้า อย่างไรก็ดี ตลาดที่ยังคงขยายตัว ได้แก่ ตลาดฮ่องกง ตะวันออกกลาง และอินเดีย ที่ขยายตัวร้อยละ 28.6 23.8 และ 3.9 ตามลำดับ

ประเทศคู่ค้าหลัก

16 ประเทศ สัดส่วน 2565 2565 2566

2565 Q1 Q2 Q3 Q4 ม.ค. ก.พ. YTD

ส่งออกไปทั้งโลก 100.0% 5.5% 14.7% 10.7% 6.6% -8.5% -4.5% -4.7% -4.6%

สหรัฐฯ 16.6% 13.4% 23.10% 17.80% 15.90% -1.30% -4.7% -9.5% -7.2%

จีน 12.2% -7.7% 4.10% -1.90% -18.10% -13.40% -11.4% -7.9% -9.6%

ญี่ปุ่น 8.6% -1.3% 1.20% 0.90% -0.20% -7.10% -9.2% -2.5% -5.9%

สหภาพยุโรป (15) 8.4% 6.5% 6.90% 4.90% 17.00% -2.00% 2.6% -1.2% 0.6%

ทวีปออสเตรเลีย 4.7% 1.7% -2.40% -3.90% 18.10% -3.10% -7.2% -9.2% -8.2%

เวียดนาม 4.6% 5.5% -1.40% 1.20% 28.70% -1.20% -17.5% -12.0% -14.6%

มาเลเซีย 4.4% 5.1% 12.30% 7.40% 31.20% -21.50% -14.4% -7.9% -11.1%

ฮ่องกง 3.5% -13.0% 5.00% -7.20% -22.60% -24.70% -33.0% 28.5% 0.3%

สิงคโปร์ 3.6% 13.4% 56.30% 29.50% -2.20% -15.40% 27.3% -21.2% -1.0%

อินโดนีเซีย 3.6% 15.8% 38.00% 38.50% 10.80% -16.10% 3.8% -3.0% 0.1%

ตะวันออกกลาง 3.8% 22.8% 14.70% 28.80% 37.70% 13.00% 23.7% 23.7% 23.7%

อินเดีย 3.7% 22.6% 33.10% 60.30% 13.60% -6.10% 5.3% 3.9% 4.6%